- "美연준 지급준비금 3조달러 아래로"…'양적 긴축' 끝나나

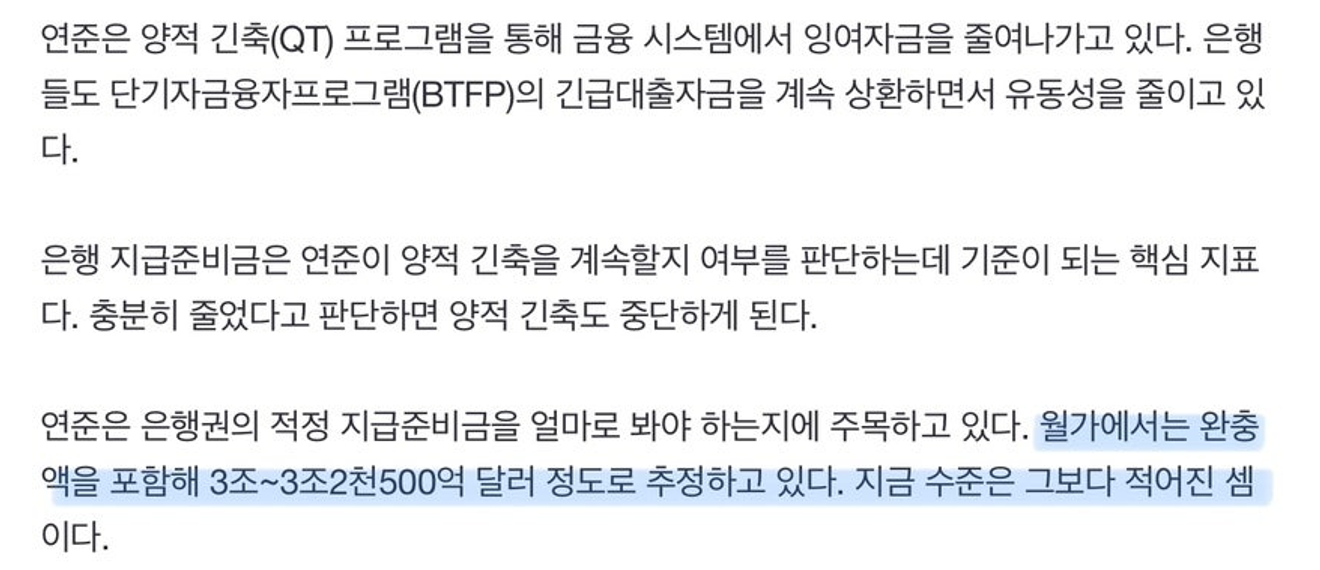

- 2020년 이후 처음…연말 시중 유동성 대폭 줄어 미국 중앙은행인 연방준비제도(Fed·연준)의 은행 지급준비금이 2020년 10월 이후 처음으로 3조 달러 아래로 떨어진 것으로 전해졌다. 연말을 맞아 은행들의 시중

.

A múlt hétvégén, az év vége után az Egyesült Államokban számos cikk jelent meg a "minimális kényelmes tartalék szint" (LCLoR, Low Comfortable Limit of Reserves) témában.

Összefoglalva: az év vége felé az amerikai kereskedelmi bankok teljes tartalékkészlete jelentősen csökkent, 3 billió dollár alá süllyedve, elérve azt a szintet, amely korábban banki válságokhoz vezetett. Ennek oka a jelenleg is tartó tartalékcsökkenés, amely a Fed mennyiségi szigorítási politikájának (QT) tulajdonítható, és felvetődik a kérdés, hogy nem kellene-e ezt a politikát hamarosan felfüggeszteni.

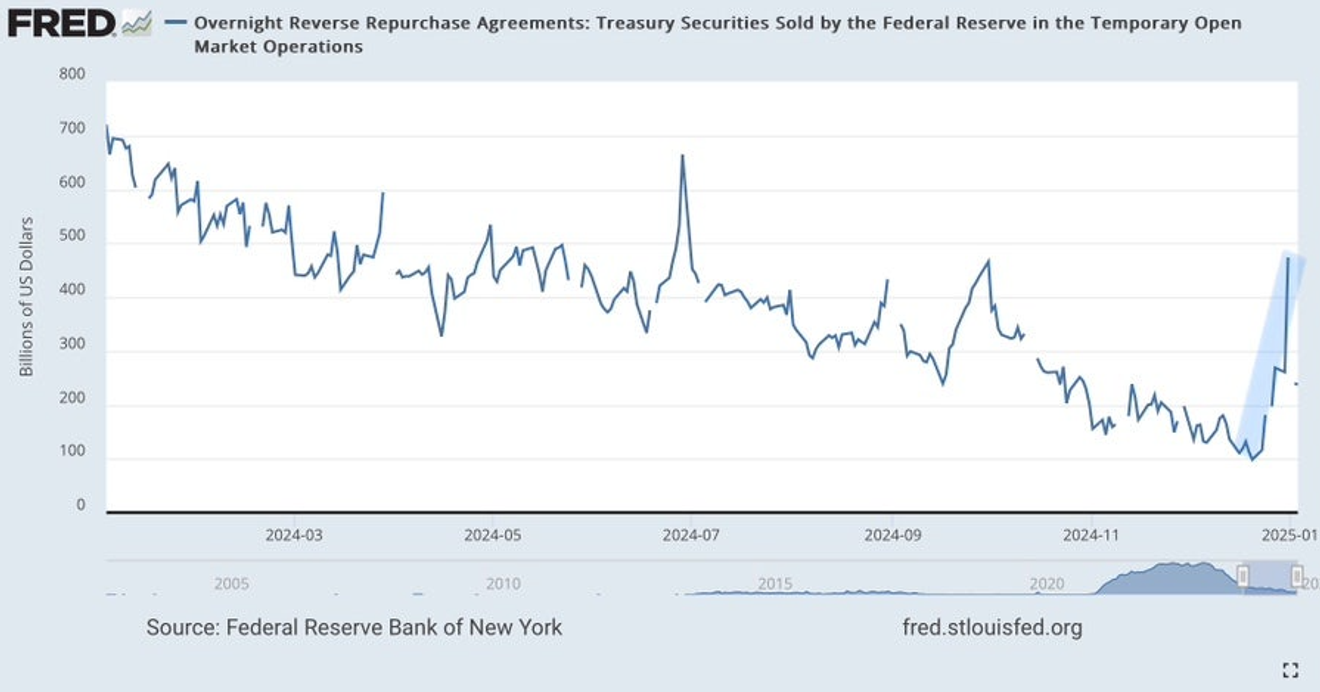

Az egyik oka annak, hogy az amerikai bankok tartalékkészlete az év végén hirtelen jelentősen csökkent, az volt, hogy a hónap végi és év végi "window dressing" miatt a bankok a korábbi hónap végihez képest jóval nagyobb összeget helyeztek át a Fed reverse repo számlájára. Bár ezt az év elején nagyrészt visszavonták, de gyorsan helyreállították.

Ezen kívül a Fed által a bankoknak nyújtott kölcsönök (pl. BTFP) gyors visszafizetése is hozzájárult a likviditás csökkenéséhez.

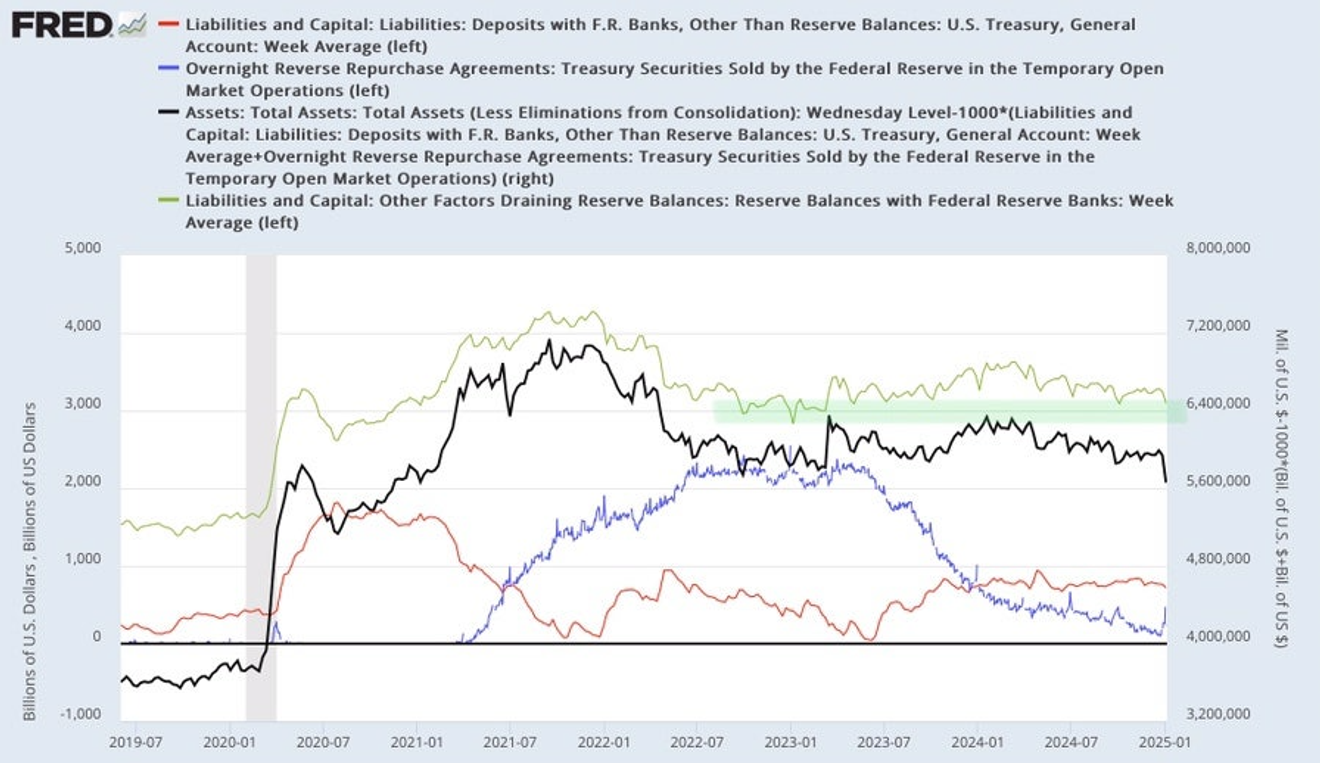

A Fed fordított reposzámláinak alakulása

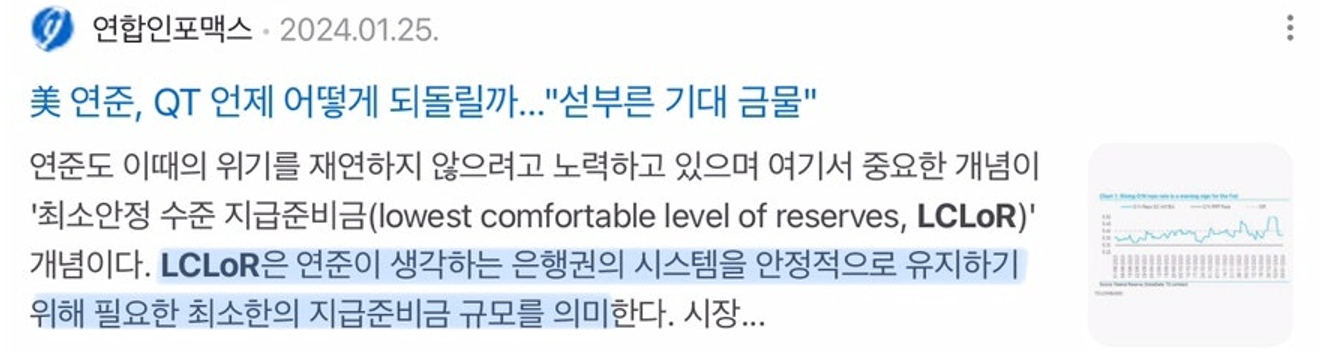

Az LCLoR, ahogy azt a korábbi hírekben is láthattuk, a Fed által elképzelt "a bankrendszer stabilitása szempontjából szükséges minimális tartalékszint" (a likviditáshiányból fakadó válságok elkerülése érdekében).

Ugyanakkor, hasonlóan a Fed által említett semleges kamatláb fogalmához, nincs egyértelműen kiszámítható, pontos érték, hanem inkább egy a múltbeli tapasztalatokon alapuló, rugalmas fogalom.

.

A hivatkozott cikk egy részlete szerint a Wall Street a megfelelő minimális tartalékot 3 billió dollár körülire becsüli, ami az év végi értékhez képest kissé alacsonyabb volt.

A múltban, amikor a tartalékkészlet ennél az értéknél alacsonyabb szintre csökkent, a bankrendszerben likviditáshiányból eredő átmeneti válságok vagy egyes bankok csődje jelentkezett.

.

Az alábbi Fed adósság-egyenleg diagrammon a zöld vonal a tartalékkészletet mutatja. Úgy tűnik, hogy a diagram nem tükrözi az év végi utolsó csökkenést, de a 3 billió dolláros szintet mutatja, amely körül a 2023-as év elején az "SVB-válságként" ismert regionális bankválság történt.

Ezért említik jelenleg az LCLoR-t 3 billió dolláros szinten.

A Fed adósságállományának alakulása

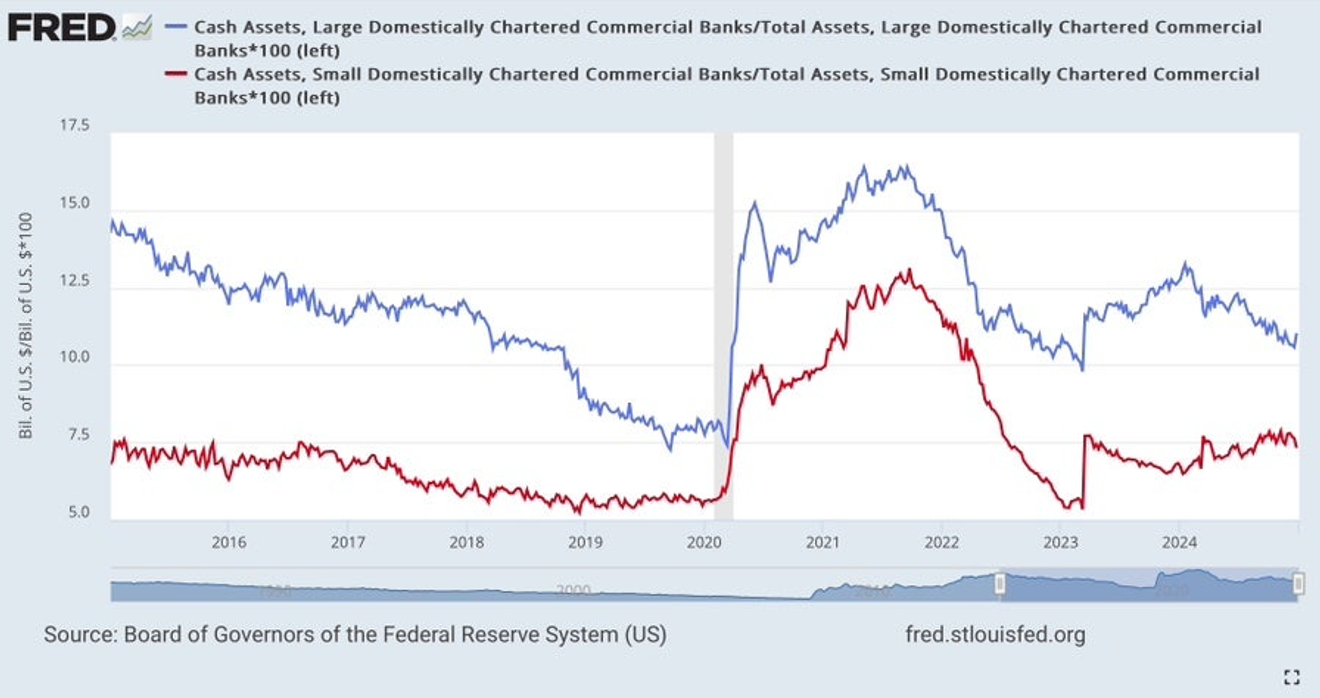

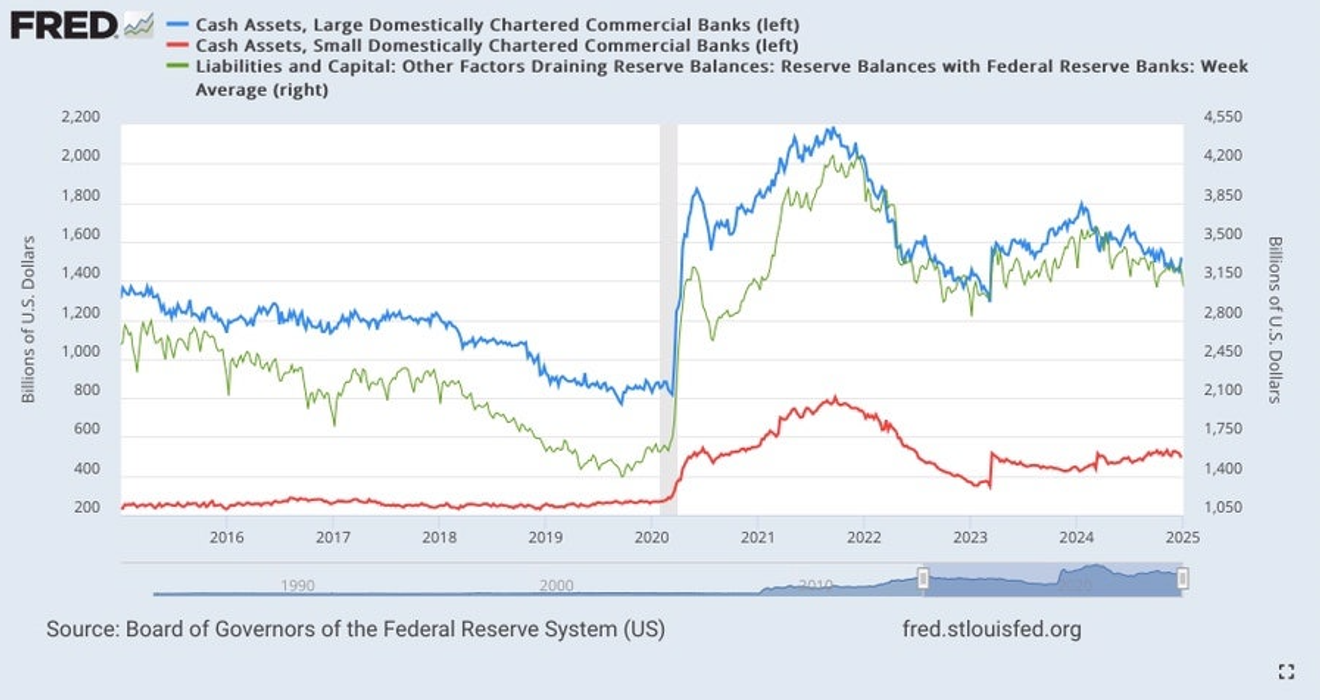

De ahogy korábban is láthattuk, ha az amerikai bankokat nagyméretű (kék vonal) és kis- és közepes méretű (piros vonal) bankokra osztjuk, akkor jelenleg nem tűnik olyan súlyosnak a helyzet.

Az alábbi diagram szerint az elmúlt években az amerikai bankoknál két időszakban jelentkeztek problémák.

Az egyik 2019-ben volt, az úgynevezett "repo-válság", amely mind a nagyméretű, mind a kis- és közepes méretű bankokat érintette. A másik 2023 elején történt, a regionális bankválság, amely csak a kis- és közepes méretű regionális bankokra korlátozódott.

Ebből arra következtethetünk, hogy a nagyméretű bankok tartalékkészletének 2019-es szintjére, a kis- és közepes méretű bankok tartalékkészletének pedig a 2023-as év eleji szintjére kellene csökkennie ahhoz, hogy a likviditáshiány miatt banki problémák merüljenek fel.

Jelenleg azonban úgy tűnik, hogy egyik esetben sem érjük el ezt a szintet. A bankrendszer teljes tartalékkészletének alakulását a nagyméretű bankok tartalékkészletének változása határozza meg, és a 2024-es csökkenés a korábban nagyobb készpénztartalékú nagyméretű bankoknál történt, így nem jelent problémát.

Bankkategóriák szerinti tartalék (készpénz) aránya a teljes eszközökhöz képest [%]

Bankkategóriák szerinti tartalék (készpénz) teljes összege [milliárd dollár]

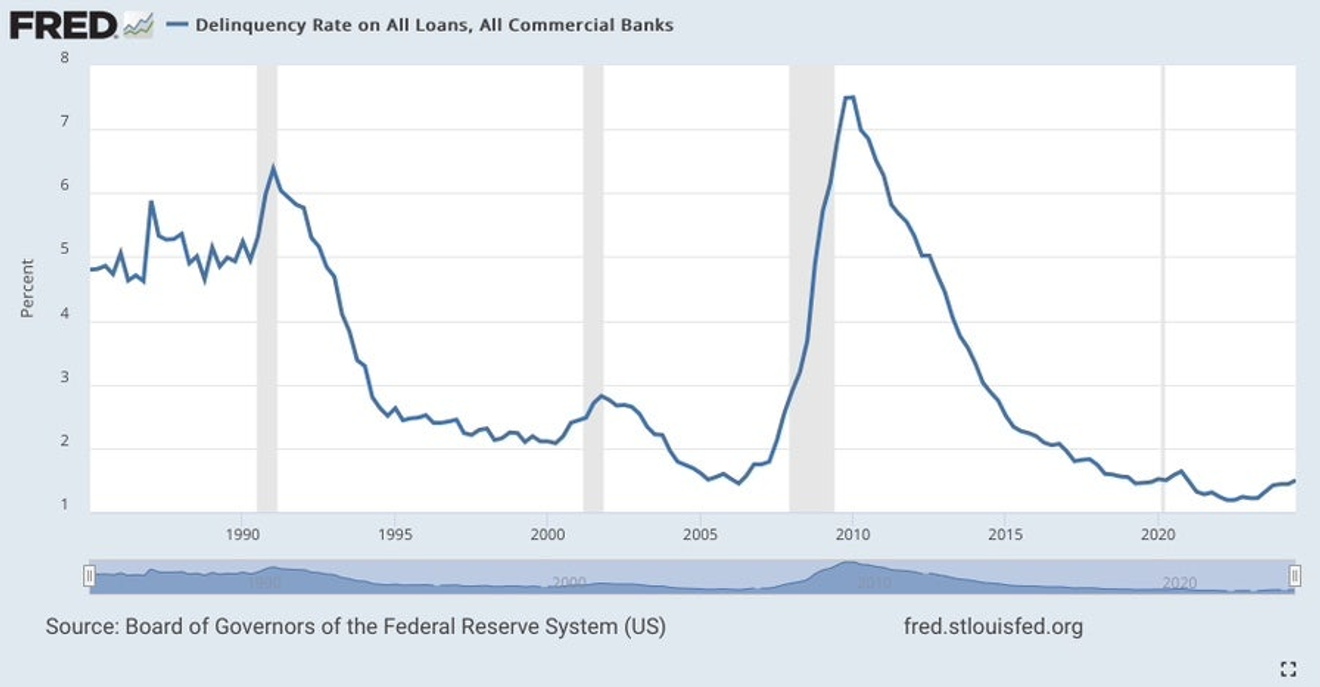

Addig, amíg a bankok meglévő hitelállományában nem jelentkezik jelentős mértékű romlás vagy a késedelmes fizetések aránya nem emelkedik drasztikusan, nem látok okot komolyabb aggodalomra.

A kereskedelmi ingatlanok, különösen az irodaházak tekintetében a késedelmes fizetések aránya a kis- és közepes méretű regionális bankok körében meglehetősen magas, de egyelőre nem kapott jelentős figyelmet, így még van némi időnk.

Az alábbi diagram szerint a bankok teljes késedelmes fizetési aránya növekszik, de még alacsony szinten van, így a nagyméretű bankok problémáival nem hozható összefüggésbe. Ha az amerikai bankrendszerben valami probléma merül fel, az valószínűleg később, a regionális bankoknál jelentkezhet újra...?

Az amerikai kereskedelmi bankok teljes késedelmes fizetési arányának alakulása

Ezért nem látom indokoltnak a Fed mennyiségi szigorítási politikájának azonnali felfüggesztését, de mivel a reverse repo egy időben a 100 milliárd dollár alá is süllyedt, az idei első negyedévben meg kell kezdeni a leállás időpontjának megvitatását.

Egyelőre úgy gondolom, hogy az amerikai bankrendszer problémáiból fakadó amerikai pénzügyi válság lehetősége távoli esemény. Ezért nem figyelek oda a YouTube-on megjelenő "az amerikai pénzügyi válság hamarosan bekövetkezik" típusú kijelentésekre.

Csak annyit mondanék, hogy ehhez még több idő kell. A kereskedelmi ingatlanok, valamint a tőzsde tekintetében...

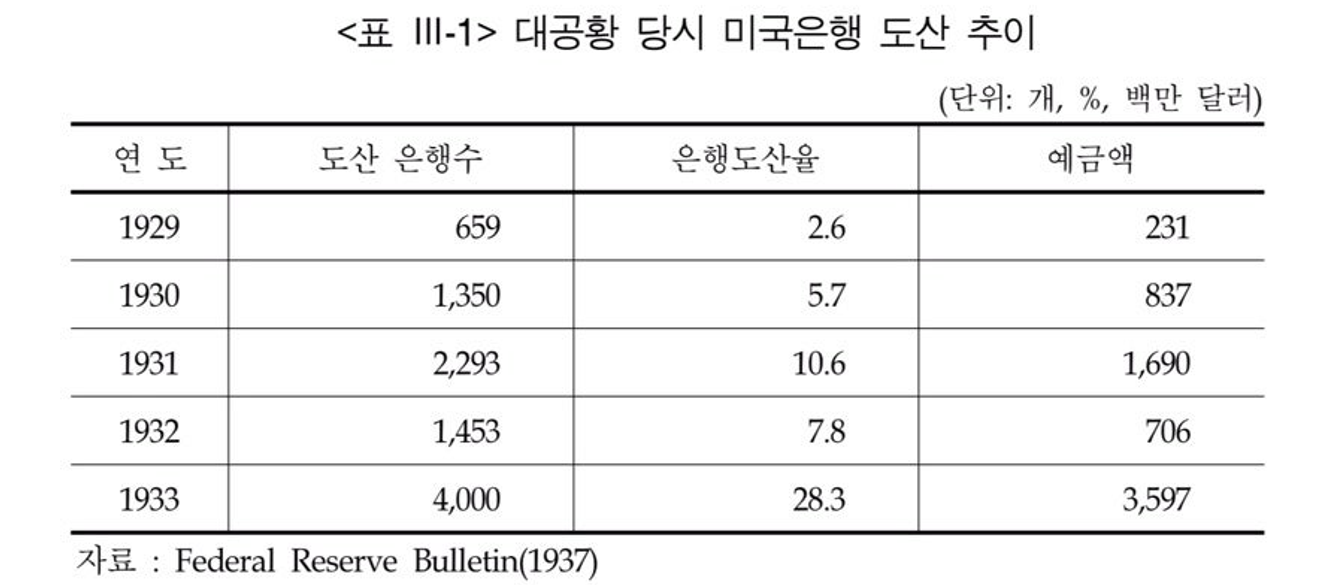

Az alábbi diagram, amely a nagy gazdasági világválság idején bekövetkezett bankcsődöket mutatja, azt jelzi, hogy a tőzsde zuhanásának kezdete (1929) után két évvel, 1931-ben volt egy bankcsőd-hullám, majd további két évvel később, 1933-ban következett be a bankcsődök robbanásszerű növekedése.

Ha az Egyesült Államokban probléma merül fel, úgy gondolom, hogy az nem a 2007-től kezdődő, 2008-ban tetőző globális pénzügyi válsághoz hasonlóan, a bankok és pénzügyi intézmények azonnali problémáival kezdődik, hanem "először a vagyonpiacon jelentkezik probléma, majd ez terjed át a bankrendszerre".

Tehát, ha probléma merül fel, az nem egyidejűleg kezdődő pénzügyi és vagyonpiaci válság (tőzsde) lesz, hanem előbb a tőzsde valamilyen okból kifolyólag összeomlik, majd később, időbeli eltéréssel a bankrendszerre terjed át.

Személy szerint úgy gondolom, hogy ez a helyzet a láthatáron van, és erről a Nefconban is beszéltem... De akik nagy összegeket fektettek be, azoknak érdemes alaposan megvizsgálniuk a helyzetet és a hosszú távú stratégiájukat.

A péntek óta tartó tőzsdei emelkedés aggodalmat kelt, mivel ez rövid távú trend lehet, és egy utolsó fellángolás is lehet...

Mindenesetre fontos, hogy mindenki saját gondolkodása és megítélése alapján cselekedjen.