Téma

- #Árfolyam-mozgás

- #M7

- #Amerikai részvények

- #Nagy techcégek

- #Technológiarészvények

Létrehozva: 2024-11-01

Frissítve: 2024-11-01

Létrehozva: 2024-11-01 21:39

Frissítve: 2024-11-01 22:05

Könnyed megfigyelési célból bemutatunk néhány amerikai részvénypiaccal kapcsolatos index összehasonlító diagramot.

Az amerikai tőzsde 2022. októberét követően kezdett emelkedni, a tavalyi harmadik negyedévben korrekciót tapasztalt, majd a tavalyi év második felétől a közelmúltig folyamatosan emelkedett.

Az alábbi diagram a tavalyi év második felétől a közelmúltig tartó, körülbelül egyéves időszakot mutatja be, az S&P 500 (gyertya) alapindexet, amely a piaci kapitalizációval súlyozott átlagot követi, valamint a FAANG (a felső kék vonal), az S&P 500 egyenlő súlyozású átlagindex SPXEW (az alsó kék vonal), és a fölötte található, az S&P 600 egyenlő súlyozású átlagindexet követő EUSA részvényárfolyam-mozgását hasonlítja össze.

Az elmúlt egy évben egyértelműen a Magnificent 7 (nagyszerű hét) néven ismert nagy technológiai cégek húzták fel az S&P 500 indexet.

Természetesen az egyenlő súlyozású átlagindexek, amelyek a többi részvény árfolyam-súlyát nagyobb arányban tükrözik, a gyertya alatt helyezkednek el.

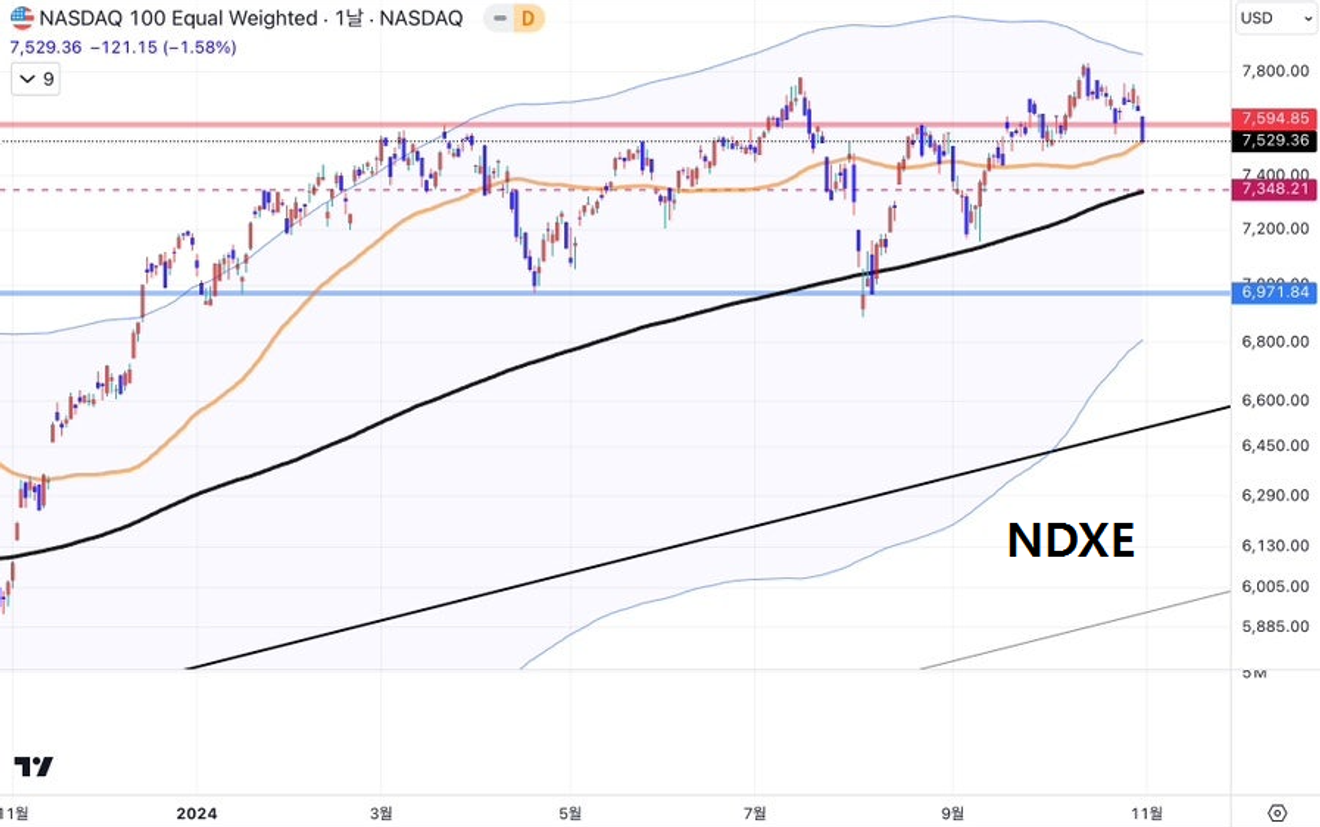

Egy másik diagramot is bemutatunk, amely a fenti diagramtól eltérően a Nasdaq 100 indexbe tartozó részvények árfolyamának egyenlő súlyozású átlagát követő NDXE indexet mutatja.

Az NDXE a márciusi csúcsot követően nem tudott lényegesen magasabb csúcsot elérni. Figyelembe véve, hogy a nagy technológiai cégek a márciusi időszakot követően is folyamatosan emelkedtek, elmondható, hogy a többi, viszonylag nagy technológiai részvény átlagos mozgása a Nasdaq 100-ban stagnált.

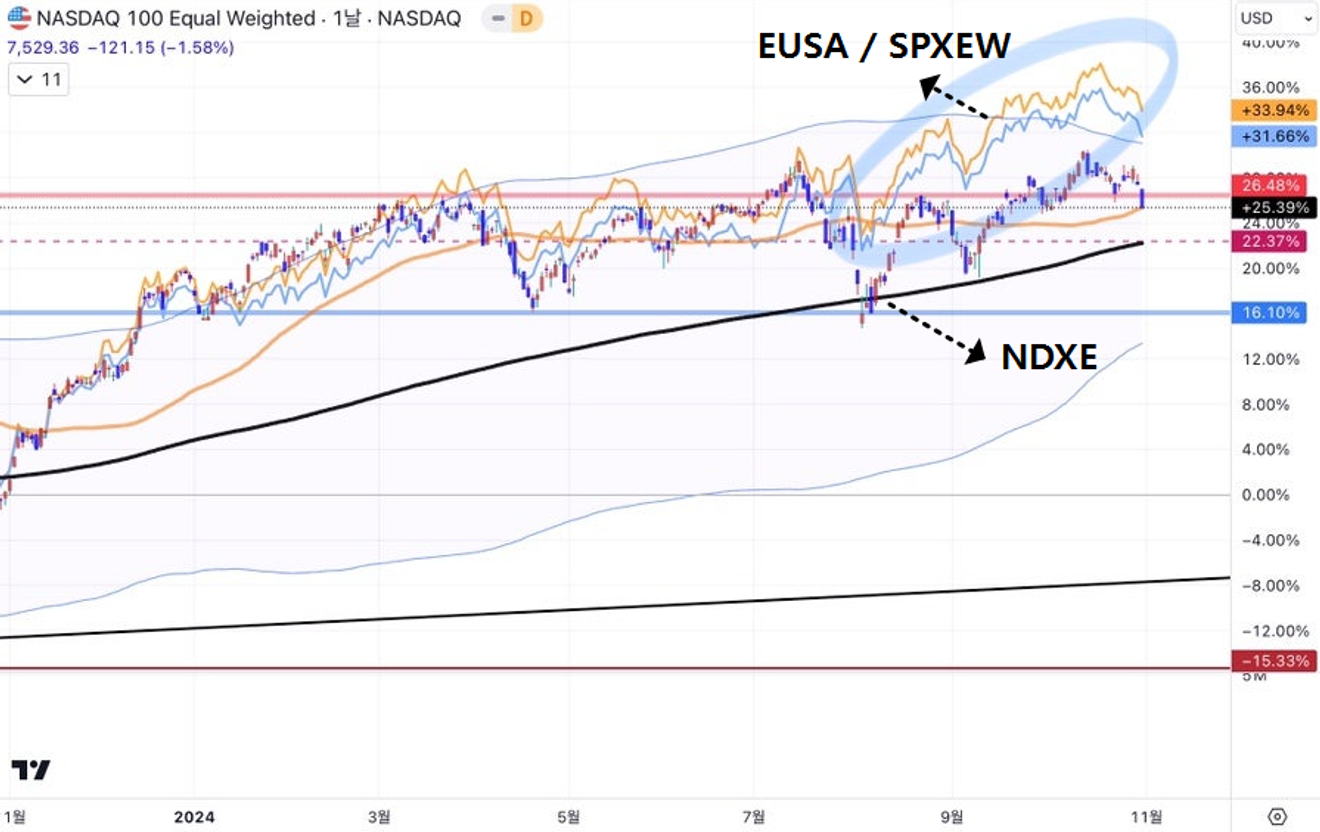

Az alábbi diagram az NDXE indexet (gyertya) mutatja, amelyhez hozzáadtuk a korábban vizsgált SPXEW és EUSA indexeket vonaldiagramként.

Ha a tavalyi év második felétől nézzük, az NDXE és a többi index nagyjából hasonlóan mozgott egészen idén július közepéig, majd július vége és augusztus eleje között hirtelen eltávolodott egymástól.

Ez a különbség az indexek definíciójának figyelembevételével azt jelenti, hogy július vége és augusztus eleje között a "technológiai cégeken kívüli egyéb nagy cégek" árfolyama hirtelen emelkedett a Nasdaq 100-ba tartozó technológiai cégekhez képest.

Ez természetesen a szövetségi tartalékrendszer (Fed) kamatlábakkal kapcsolatos álláspontjának változása miatt következett be.

Az alábbi diagram a kincstárjegyekkel ellentétben, bár némi eltérés van, a kamatláb-kilátásoktól erősen függő 2 éves államkötvény-hozamot mutatja.

A rövid távú recesszióval kapcsolatos aggodalmak megjelenésekor, amikor a piac a kamatlábak csökkentésére számított (az alábbi ábrán jelzett időszak), a technológiai cégeken kívüli cégek teljesítettek jobban. A rövid távú kamatlábak csökkentésére vonatkozó várakozás miatt a tőke gyorsan áramlott ebbe az irányba.

És most a piaci kamatlábak ismét emelkednek. Vajon ez milyen hatással lesz az amerikai tőzsde ilyen jellegű mozgására?

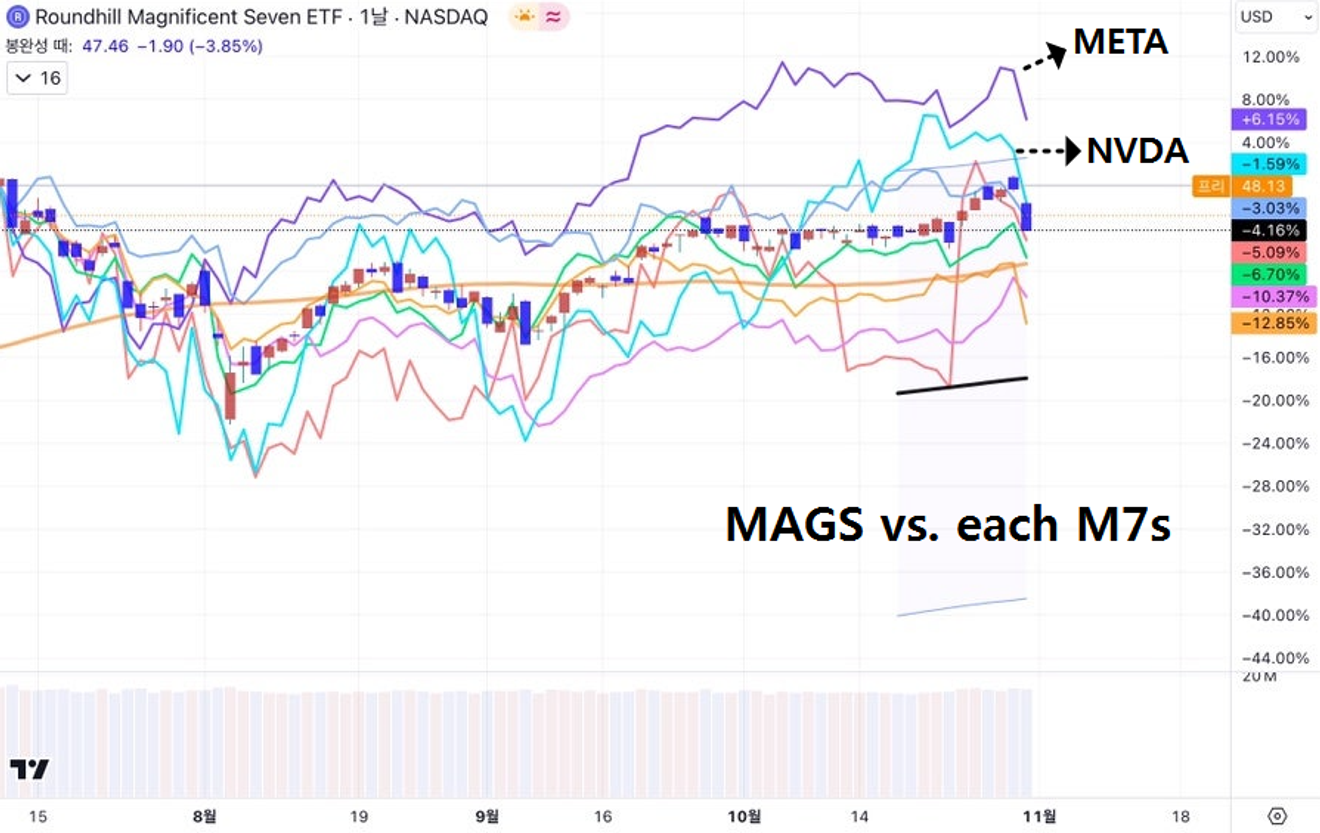

Az alábbi diagram nem feltétlenül kapcsolódik a fentiekhez, de a július közepétől a közelmúltig tartó időszakban a M7 részvények átlagos árfolyamát tükröző MAGS ETF (gyertya) és a M7 részvények árfolyamának alakulását hasonlítja össze.

Ebben az időszakban a legfelső vonal, a Meta Platforms (Facebook) mutatott különösen erős teljesítményt. Közvetlenül alatta az Nvidia árfolyam-mozgása látható.

A július közepétől a közelmúltig tartó időszakban a mesterséges intelligenciával kapcsolatos vállalatok beruházási költségeinek és rövid távú jövedelmezőségének kétségei voltak jelen, és úgy tűnik, hogy ez a két részvény kevésbé volt érzékeny erre a kételyre. Természetesen az Nvidia egy infrastruktúra-befektetésekből közvetlen hasznot húzó félvezetőgyártó cég, amelynek más a jellege, mint például a Microsoftnak vagy a Metának, amelyek mesterséges intelligencia szolgáltatásokat kínálnak.

Hmm... érdemes lenne megvizsgálni, hogy a nagy technológiai cégek árfolyam-mozgásának ebben az időszakban tapasztalt viszonylagos alakulása milyen hatással lesz a következő időszak relatív teljesítményére, ezért ezeket a diagramokat is mellékeljük.

Hozzászólások0