- 트럼프 승리에 베팅하는 ‘트럼프 트레이드’가 살아났다

- 트럼프 트레이드 최대 수혜주 트럼프 미디어, 보름도 안돼 90% 가까이 치솟아 비트코인·달러화·은행주도 강세...“베팅 사이드 믿고 트럼프 승리 확신은 금물” 미국 대선을 10여일 앞둔 가운데 공화당 대선 후보인 도

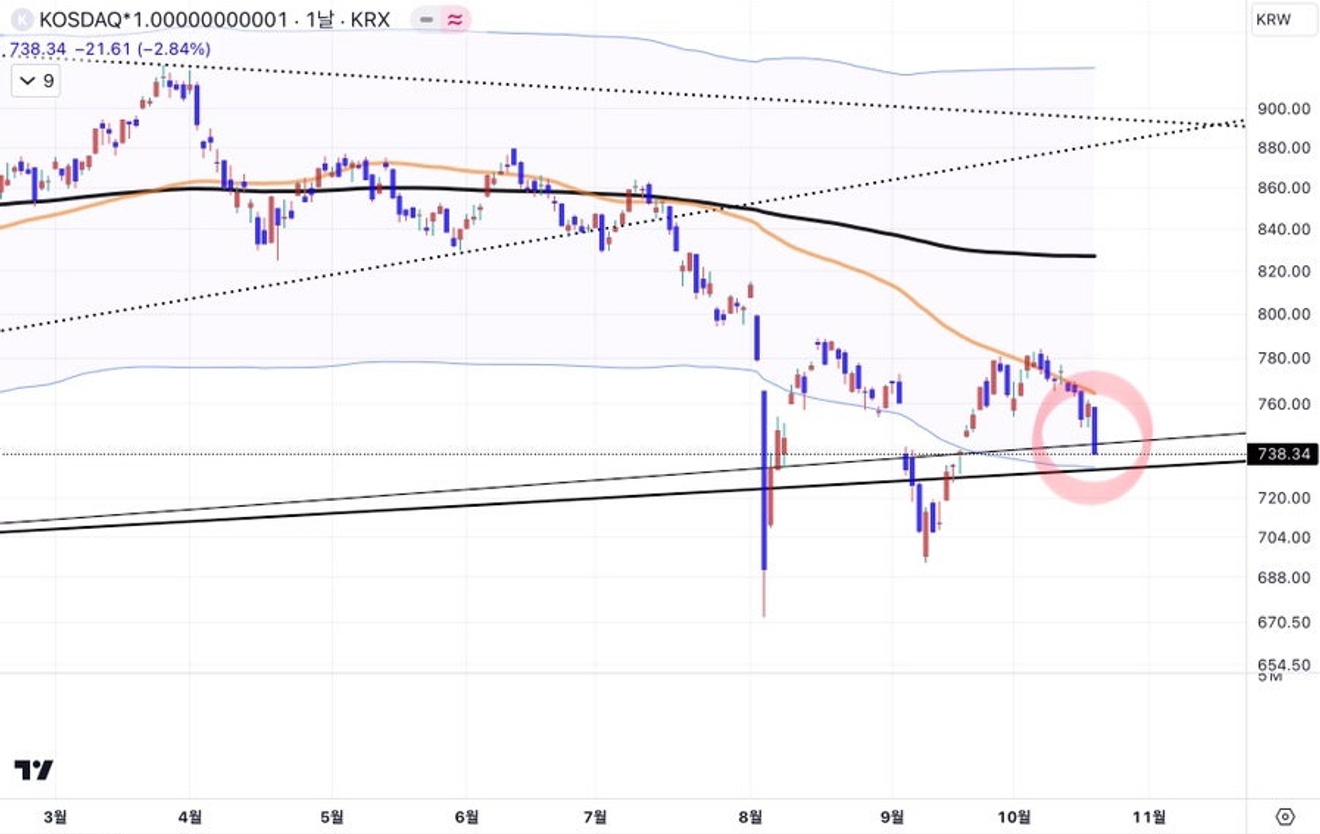

昨日の米国市場が小幅な変動で取引を終えたにもかかわらず、今日の韓国市場は再び急落しました。KOSPIは1.31%、KOSDAQはそれよりも大きな下落幅を示し、約2.84%(3%近く)下落して取引を終えました。

KOSPI、KOSDAQの両指数と密接に関連するサムスン電子、エコプロなどの主要銘柄も、かなり大幅な下落を示しました。

今日の韓国市場の動向から、KOSPI指数は短期的なトレンドラインをわずかに下回ることになり、KOSDAQ指数も60日移動平均線の抵抗を乗り越えることができず、大きな陰線で取引を終える流れとなりました。あまり良い流れとは言えないでしょう。

KOSPI日足

KOSDAQ日足

以下はKOSDAQの週足チャートです。KOSPIもそれほど異なる流れではありませんが、KOSDAQの週足を見ると、今年上半期から始まり、おおよそこの地点を最終的な終着点と予想している状況で、最近はその中間地点にとどまっていると述べていました。

再び後半の流れが始まっているのではないかと、今日から感じ始めています。おおよそコロナ危機の安値に近い水準に近づくと予想した場合、依然として残りの下落幅は少なくなく、これだけの動きをするには、KOSDAQ指数の上位銘柄も当面の間は相当弱含む可能性が高いことを考慮しておく必要があると考えます。

KOSDAQ週足

今日の市場の結果を見ると、KOSDAQの上位銘柄であるエコプロ、エコプロビエムなどの二次電池関連株だけでなく、アルテオゼン、HLBなどのバイオ関連株も弱含む様子を見せています。

以下のエコプロとエコプロビエムの最近のデイリーチャートの流れを見ると、9月上旬以降上昇すると思われた株価が、再び短期的な支持線を崩しながら下落し始めています。

エコプロ日足

エコプロビエム日足

KOSPI指数に大きな影響を与えるサムスン電子の株価は、今日も2%以上下落し、短期的なテクニカル反発もまともに現れず、力なく下落トレンドが続いている様子を見せています。

このあたりで、短期的な反発が大きく現れないのを見ると、外国人主導の売りが休むことなく継続される可能性を考慮すべきではないかと思っています。

高値から大きく下落し、価格が安くなったサムスン電子の株価ですが、外国人主導の売りにより技術的にさらに下がる可能性を念頭に置き、安い価格帯で新規買い付けに踏み切る方であっても、十分に長い(今後数週間程度は?)期間を設け、分割購入でアプローチすべきではないかと思っています。そして、下の週足チャートにあるように、5万3000ウォン以下に下落した場合、その時点から少し速いペースで分割購入により比率を高めていっても良い時期になるのではないでしょうか。

サムスン電子日足

サムスン電子週足

韓国市場に大きな影響を与える米国市場の現在の流れに潜む主要な短期的なナラティブは、景気懸念や物価懸念ではなく、「市場金利上昇」に対する懸念であるように見えます。短期的に、景気後退が懸念されたり、物価が再上昇するような指標が出るとは思えません。

代わりに、中期的な視点からインフレの再上昇に対する懸念が出てきていますが、現在それを最も裏付けているのが、ドナルド・トランプ氏の再選の可能性が高まっているという考えが広まり、強力な議題として浮上している「トランプ・トレード」です。

最近、有名な政治ベッティングやギャンブルサイトで、世論調査とは少し異なり、突然トランプ氏の当選確率(ベッティング比率)が上昇し、話題になっています。しかし、下記の記事のように、これが突然大規模な資金が政治ベッティングサイトに流入したことで、世論操作の疑惑も同時に浮上しました。

公式世論調査ではない政治関連ベッティングとはいえ、これも人々の心理的な世論に大きな影響を与えるため、もし大規模な資金がトランプ氏の当選への心理をあおるために、故意に大統領選直前に投入されたものだとすれば、単なるテレビ広告などに使用される政治資金支援とは異なる、直接動く世論操作の意図という面から見る必要もあるかもしれません。

実際、これは方法が違うだけで、最近の韓国のニュースで頻繁に見られる名泰均世論調査操作疑惑事件と心理操作の可能性という点で考えると、核心的な問題は大きく違わないように見えます。

以下のチャートは、それぞれ米国30年物、10年物などの長期代表債券の日次金利の流れを示すチャートです。30年物などの長期債券ほど、最近市場金利が大きく、急速に上昇している様子が見られます。

ニュースでも、トランプ・トレードにより長期国債金利が急騰しており、同時に強いドル現象も急速に現れているのが最近のトレンドです。そのため、7月以降ビッグテックが静かな動きを見せている間、FRBの利下げ期待感で株価が大きく上昇したその他のセクターや銘柄の株価が、追加上昇が抑制されるような流れの影響を受ける様子が少しずつ見られています。

米国債30年物金利

米国債30年物金利

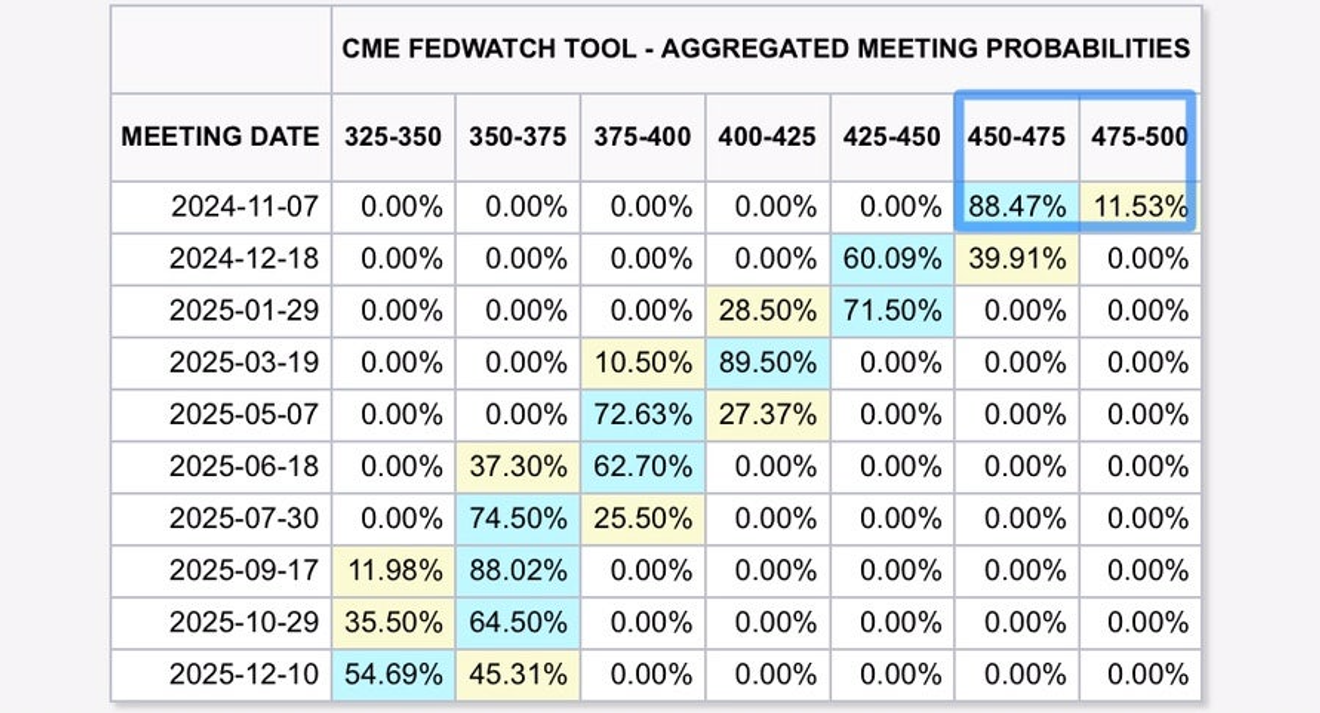

最近のFedwatchで金利先物市場の流れを見ると、11月のFOMCでの25bpの追加利下げ確率が80~90%台を行き来しながら動いています。

まだ低いですが、現在はトランプ・トレードが再び強く浮上することで、金利据え置き確率がさらに低下せず、維持されています。もしこの据え置き確率がさらに高まると、米市場も敏感に反応し始める可能性があります。

Fedwatch金利予想確率表

現在、米国市場および韓国市場に関して、悪材料として浮上する可能性が高いのは、米国の景気懸念や短期的な物価上昇問題よりも、依然として「金利ショックの可能性の浮上」だと見ています。

トランプ・トレード問題で少し動揺している程度ですが、もし別の問題が重なると、長期債を中心に市場金利がさらに刺激される可能性があると見ており、これはやはり潜在的な中東紛争問題があります。

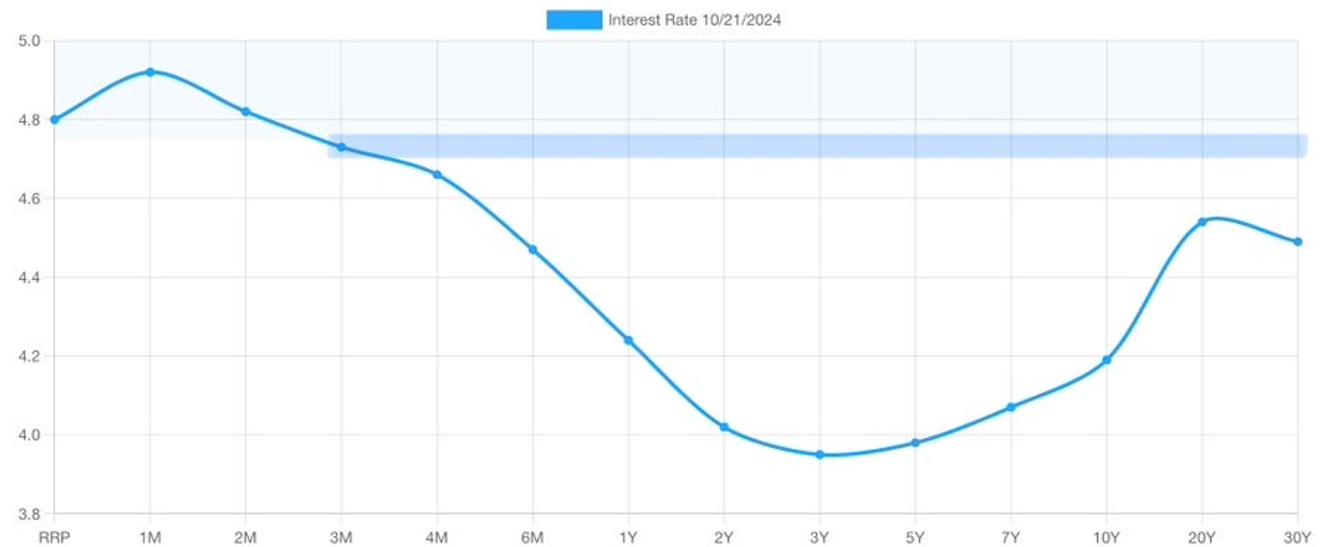

現在、30年物金利はすでに4.5%前後を推移しており、代表的な基準金利である10年物は4.2%程度で推移しています。もし10年物金利がどの程度のラインになると、市場がさらに敏感に反応し始めるのでしょうか。

個人的には、市場の主要関心事の一つである「長期・短期金利差の正常化」問題を再び触れ始めるところからではないかと推測します。少し前に10年物-2年物金利差の正常化が問題だったように、まだ10年物-3ヶ月物金利差の問題が残っているからです。これと関連した債券市場のベア・スティープニング現象に関する問題も合わせてです。

米国イールドカーブ

そして昨日は、ゴールドマン・サックスが「今後10年間の米国株式市場の収益率は債券市場を上回らないだろう」という暗い長期的な見通しを発表しました。

多少のタイムラグはありますが、レイ・ダリオ、スタンリー・ドラッケンミラーなどのウォール街のレジェンドたちが以前似たような話をしており、最近になってゴールドマン・サックスやJPモルガンなどが同様に繰り返し発表しているところです。

彼らも、私がよく話してきたように、他の国ではなく「米国市場の長期的高値論」という面から、事前に話題として発表している意見ではないかと推測します。下の動画のサムネイルにあるように「上昇トレンドが終わった」…という意見の意味は、まず上(長期高値)が閉ざされるという意味であって、すぐに長期的な弱気相場に入るケースだけが残されたわけではありません。「しばらく横ばい」という別の選択肢も残っているからです。

コメント0