Onderwerp

- #Big Tech

- #Koersontwikkeling

- #Technologie aandelen

- #M7

- #Amerikaanse aandelen

Aangemaakt: 2024-11-01

Bijgewerkt: 2024-11-01

Aangemaakt: 2024-11-01 21:39

Bijgewerkt: 2024-11-01 22:05

Een vergelijking van grafieken van Amerikaanse aandelenmarktindices, ter lichte observatie.

De Amerikaanse aandelenmarkt begon in oktober 2022 te stijgen, kende een correctieperiode in het derde kwartaal van vorig jaar en is sinds de tweede helft van oktober vorig jaar tot op heden blijven stijgen.

De onderstaande grafiek vergelijkt de koersontwikkeling van de S&P500 (candlestick), een gewogen gemiddelde marktindux, met die van FAANG (bovenste blauwe lijn), een ETF die de koersbewegingen van Big Tech-aandelen weerspiegelt, de evenwichtig gewogen S&P500 index SPXEW (onderste blauwe lijn), en de evenwichtig gewogen S&P600 index EUSA (de lijn erboven). Deze vergelijking betreft een periode van ongeveer een jaar, vanaf de tweede helft van oktober vorig jaar tot op heden.

Uit de grafiek blijkt duidelijk dat de Big Tech-bedrijven, vertegenwoordigd door de Magnificent 7, de S&P500-index in het afgelopen jaar aanzienlijk hebben opgedreven.

Natuurlijk zullen de andere evenwichtig gewogen indices, die een hoger aandeel van andere aandelen reflecteren, onder de candlestick-grafiek blijven.

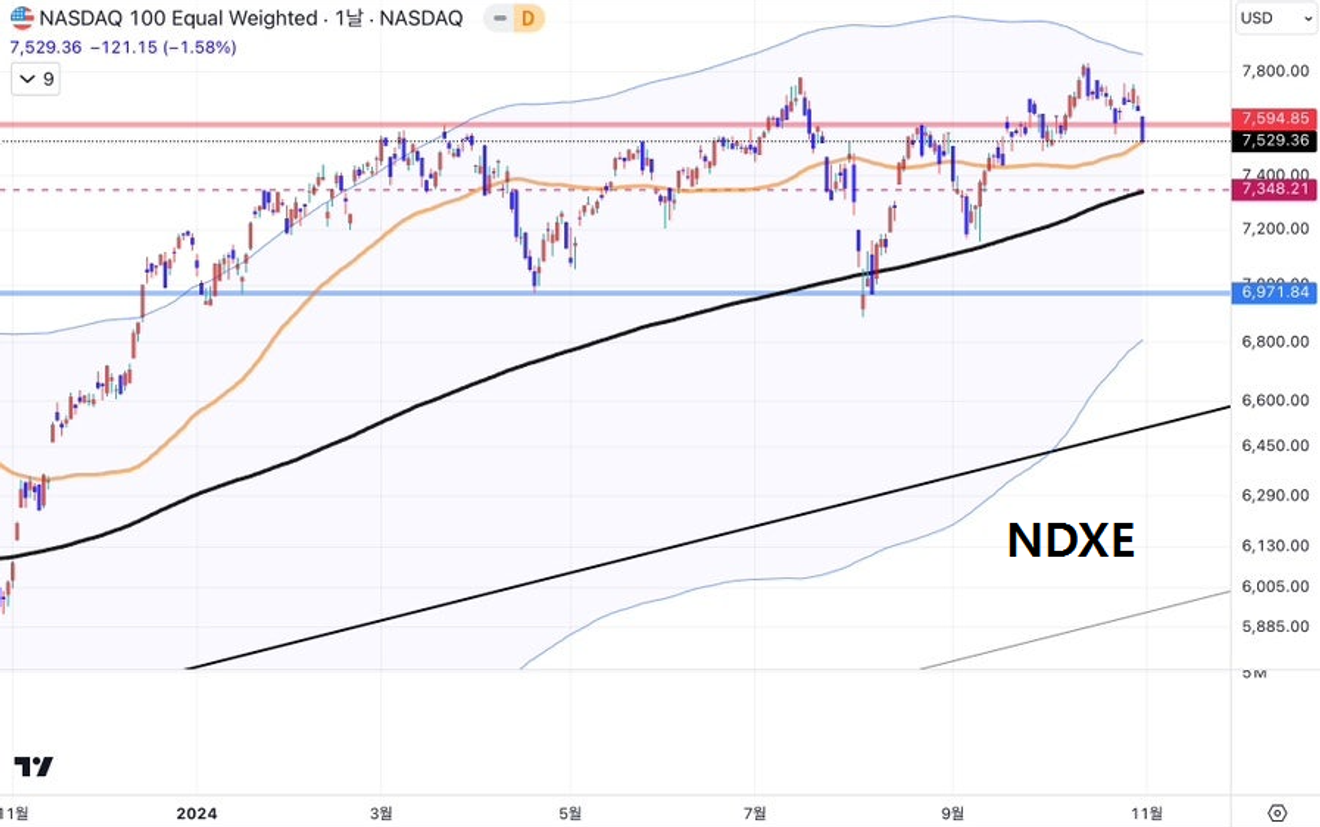

Hieronder is de NDXE-index weergegeven, die de evenwichtig gewogen gemiddelde koers van de aandelen in de Nasdaq 100 volgt. Deze index is niet opgenomen in de bovenstaande grafiek.

De NDXE vertoont sinds het hoogtepunt in maart geen duidelijke verdere stijging. Gezien de voortdurende stijging van Big Tech-aandelen sinds maart, kan worden geconcludeerd dat de andere, relatief grote technologie-aandelen in de Nasdaq 100 gemiddeld genomen nauwelijks beweging hebben vertoond.

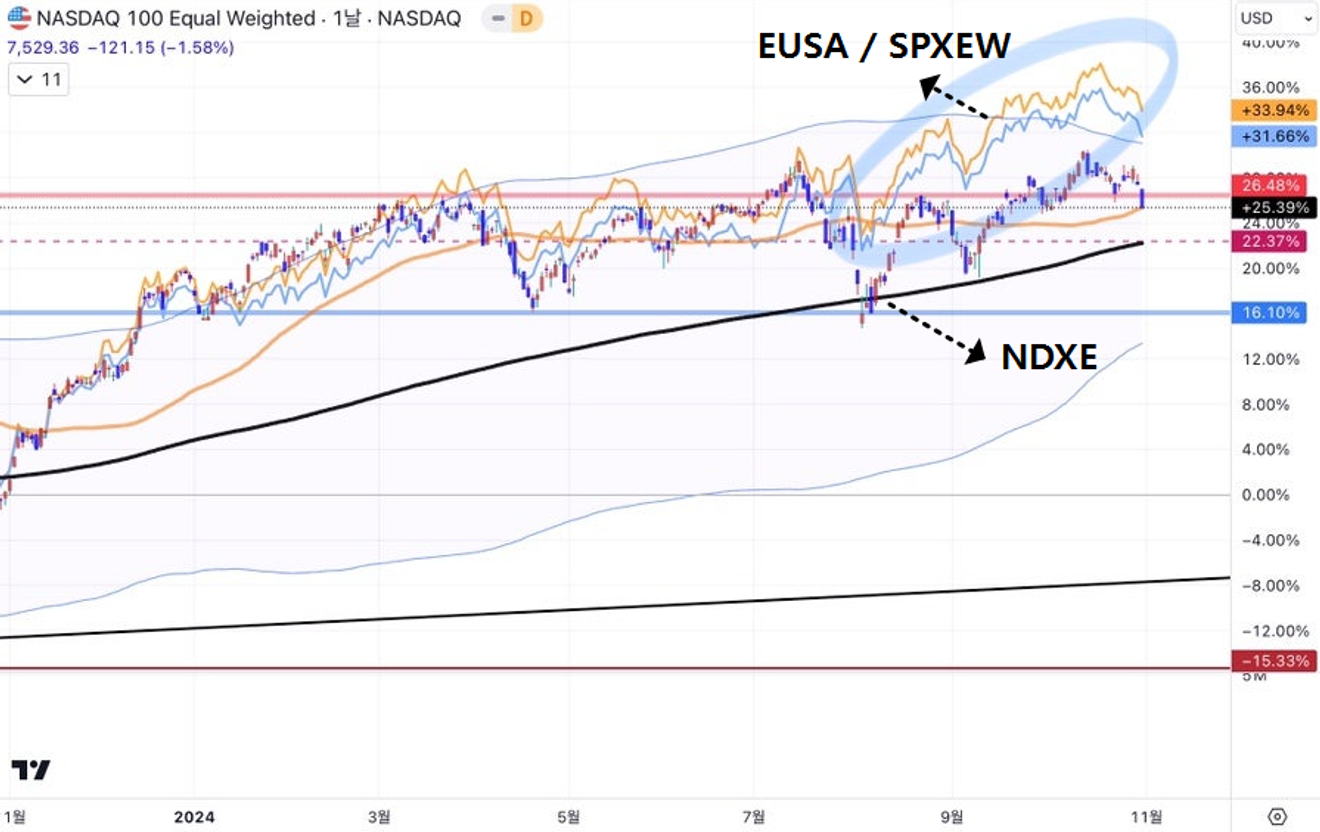

Hieronder wordt de NDXE-index (candlestick) vergeleken met de eerder besproken SPXEW en EUSA indices in een lijngrafiek.

Vanaf de tweede helft van oktober vorig jaar tot juli van dit jaar bewogen de NDXE en andere indices vrijwel gelijk op. In de periode van eind juli tot begin augustus liepen ze echter plotseling uiteen.

Gezien de definitie van de indices, betekent dit verschil dat "niet-technologie grote aandelen" in de periode van eind juli tot begin augustus plotseling sterker presteerden dan de technologie-aandelen in de Nasdaq 100.

Dit was natuurlijk te wijten aan de verandering in het standpunt van de Federal Reserve ten aanzien van de rentevoeten.

De onderstaande grafiek toont de rente op 2-jarige staatsobligaties, die, in tegenstelling tot T-bills, weliswaar enigszins afwijken van de rentevoetbewegingen, maar wel sterk beïnvloed worden door de verwachtingen omtrent de rentevoeten.

In de periode waarin de markt vreesde voor een korte recessie en de verwachting van een renteverlaging begon (aangegeven in de grafiek), presteerden de niet-technologie aandelen beter dan de technologie-aandelen. De verwachting van een toekomstige renteverlaging leidde tot een snelle toestroom van kapitaal naar deze aandelen.

En nu stijgt de marktrente opnieuw. Welke invloed zal dit hebben op de koersontwikkeling van de Amerikaanse aandelenmarkt?

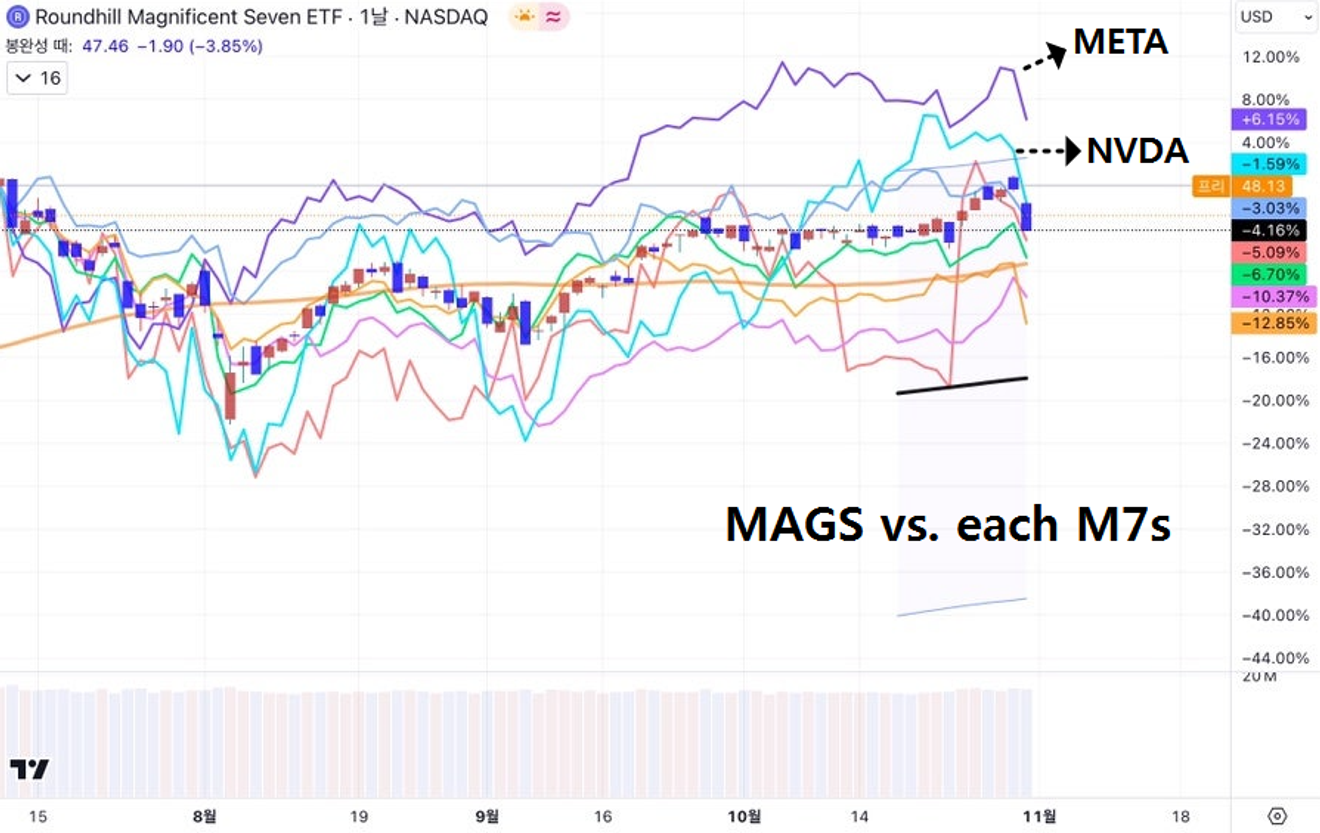

De onderstaande grafiek heeft weinig te maken met het voorgaande, maar toont een vergelijking van de gemiddelde koers van de M7-aandelen (candlestick) met de koersontwikkeling van de afzonderlijke M7-aandelen, vanaf medio juli tot heden.

In deze periode vertoonde Meta Platforms (Facebook), de bovenste lijn, een relatief sterke koersontwikkeling. De lijn eronder vertegenwoordigt de koersontwikkeling van Nvidia.

De "AI-skepsis", die zich richtte op de kortetermijnrendabiliteit van AI-bedrijven ten opzichte van de investeringen, heeft in deze periode waarschijnlijk een grote invloed gehad. Deze twee bedrijven leken het minst door deze skepsis te zijn getroffen. Nvidia is natuurlijk een chipbedrijf dat direct profiteert van infrastructuurinvesteringen, en verschilt dus enigszins van bedrijven zoals Microsoft en Meta die AI-diensten aanbieden.

Hm... het zou interessant zijn om te zien welke invloed de relatieve koersontwikkeling van deze Big Tech-bedrijven in deze periode zal hebben op hun relatieve prestaties in de volgende periode. Ik heb de grafieken er daarom bijgevoegd.

Reacties0