- 트럼프 승리에 베팅하는 ‘트럼프 트레이드’가 살아났다

- 트럼프 트레이드 최대 수혜주 트럼프 미디어, 보름도 안돼 90% 가까이 치솟아 비트코인·달러화·은행주도 강세...“베팅 사이드 믿고 트럼프 승리 확신은 금물” 미국 대선을 10여일 앞둔 가운데 공화당 대선 후보인 도

Несмотря на то, что вчерашние торги на американском фондовом рынке завершились с незначительным колебанием, сегодня на внутреннем рынке произошел резкий спад. КосПи упал на 1,31%, а Косдак показал еще больший спад, приблизительно на 2,84%, что близко к 3%.

Основные котируемые компании, тесно связанные с индексами КосПи и Косдак, такие как Samsung Electronics и Ecopro, также продемонстрировали значительное падение.

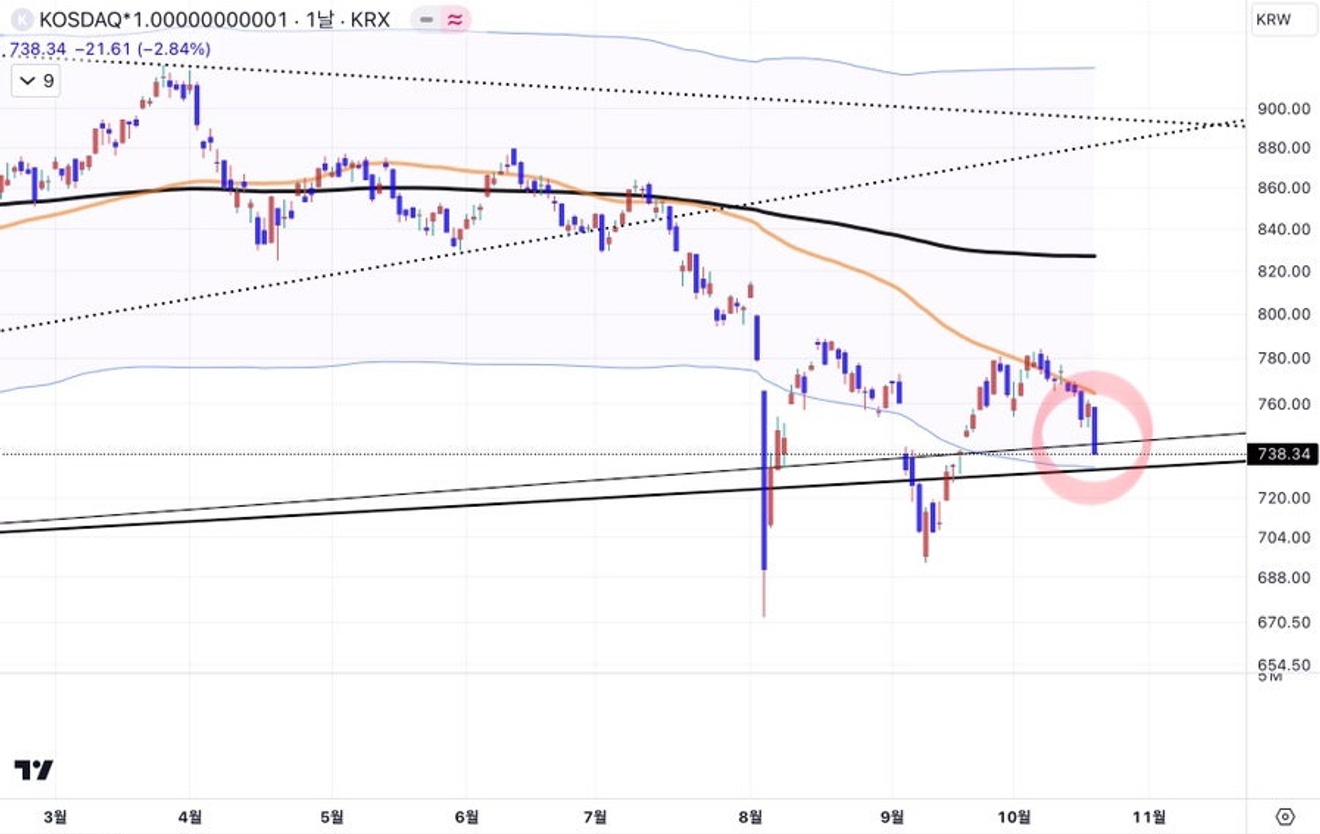

В результате сегодняшней динамики внутреннего рынка индекс КосПи незначительно вышел за пределы краткосрочной линии тренда, а индекс Косдак завершил торги с большой отрицательной свечой, не сумев преодолеть сопротивление 60-дневной линии спроса. В целом, ситуация выглядит неблагоприятной.

КосПи, дневной график

Косдак, дневной график

Ниже представлен недельной график Косдака. Динамика КосПи не сильно отличается, но если посмотреть на недельной график Косдака, то можно увидеть, что с начала года он движется к предполагаемой точке окончания, о которой я упоминал ранее, в настоящее время находясь на промежуточном этапе.

Сегодня, похоже, началась вторая фаза этого движения. Если предположить, что индекс Косдак приблизится к уровню, близкому к минимуму во время пандемии, то остаточный потенциал снижения все еще значителен. Для такого движения акции с высокой рыночной капитализацией на Косдаке, вероятно, также будут демонстрировать слабость в течение некоторого времени. Это следует учитывать.

Косдак, недельный график

По итогам сегодняшних торгов на Косдаке можно наблюдать снижение не только акций компаний с высокой рыночной капитализацией, таких как Ecopro и Ecopro BM (акции, связанные с производством вторичных батарей), но и акций биотехнологических компаний, таких как Alteogen и HLB.

Если посмотреть на последние дневные графики Ecopro и Ecopro BM (см. ниже), то можно увидеть, как цена акций, которые, казалось, начали расти в начале сентября, снова пробила краткосрочные уровни поддержки и начала снижаться.

Ecopro, дневной график

Ecopro BM, дневной график

Акции Samsung Electronics, которые значительно влияют на индекс КосПи, сегодня также упали более чем на 2%, не показав и кратковременного технического отскока и продолжая нисходящий тренд.

В этой ситуации отсутствие даже кратковременного отскока заставляет задуматься о возможности продолжения продаж, инициированных иностранными инвесторами, без перерыва.

Несмотря на то, что цена акций Samsung Electronics, значительно упавшая по сравнению с пиковыми значениями, кажется привлекательной, учитывая вероятность дальнейшего технического снижения под влиянием продаж со стороны иностранных инвесторов, даже тем, кто планирует новые покупки по более низким ценам, следует рассматривать подход с постепенными покупками в течение длительного периода (несколько недель). Если цена опустится ниже 53 000 вон (как показано на недельном графике), можно будет ускорить темпы покупок и увеличить долю.

Samsung Electronics, дневной график

Samsung Electronics, недельный график

Основным краткосрочным фактором, влияющим на текущую динамику американского фондового рынка и оказывающим значительное влияние на внутренний рынок, представляется не столько опасение по поводу экономического спада или инфляции, сколько опасения по поводу "роста рыночных процентных ставок".

В среднесрочной перспективе растет обеспокоенность по поводу возобновления инфляции, и основным фактором, подкрепляющим эти опасения, является так называемый "Трамп-трейд", связанный с ростом вероятности переизбрания Дональда Трампа.

В последнее время на известных политических сайтах для ставок наблюдается рост вероятности победы Трампа (доля ставок), что отличается от данных опросов общественного мнения. Однако, как показано в статье ниже, это также вызвало подозрения в манипуляции общественным мнением из-за внезапного притока значительных средств на сайты политических ставок.

Даже если это ставки на политические события, а не официальные опросы общественного мнения, они все же оказывают значительное влияние на общественное мнение. Если предположить, что значительные средства были намеренно вложены незадолго до выборов, чтобы искусственно раздуть ожидания победы Трампа, то это следует рассматривать не просто как финансовую поддержку в виде рекламы по телевидению, а как попытку манипулировать общественным мнением.

По сути, это то же самое, что и недавние подозрения в манипуляции результатами опросов общественного мнения, которые часто освещаются в новостях, с точки зрения возможности манипуляции общественным мнением.

На графиках ниже показана динамика процентных ставок по долгосрочным государственным облигациям США (30-летние и 10-летние). Можно заметить, что чем длиннее срок погашения, тем быстрее и значительнее растет рыночная процентная ставка.

В новостях сообщается о резком росте процентных ставок по долгосрочным государственным облигациям в результате "Трамп-трейда", а также о быстром укреплении доллара США. В результате, после июля, когда технологические компании демонстрировали слабую динамику, наблюдается замедление роста цен на акции в других секторах и компаниях, где рост цен ранее стимулировался ожиданиями снижения ставок ФРС.

Процентная ставка по 30-летним государственным облигациям США

Процентная ставка по 30-летним государственным облигациям США

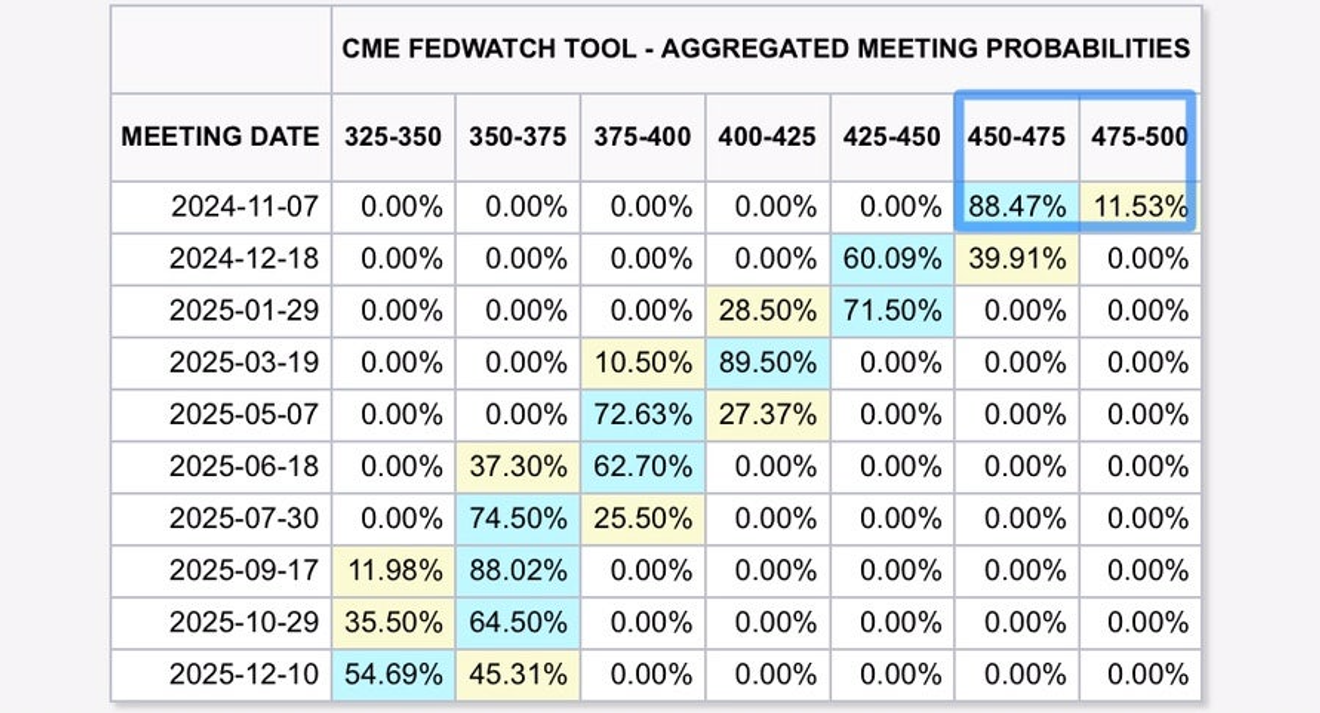

Согласно данным Fedwatch, вероятность снижения ставки на 25 базисных пунктов на заседании FOMC в ноябре составляет 80-90%.

Пока что вероятность сохранения ставки на прежнем уровне остается низкой, но из-за усиления "Трамп-трейда" она не снижается еще больше. Если эта вероятность начнет расти, американский фондовый рынок может отреагировать на это очень чувствительно.

Таблица прогнозируемых вероятностей процентных ставок Fedwatch

На данный момент, что касается американского и внутреннего фондовых рынков, самым вероятным негативным фактором является не столько опасение по поводу экономического спада в США или кратковременного роста инфляции, сколько "вероятность шока процентных ставок".

Пока что наблюдается лишь незначительная реакция на "Трамп-трейд". Однако, если возникнут другие факторы, это может привести к дальнейшему росту процентных ставок по долгосрочным облигациям. Одним из таких факторов является потенциальный конфликт на Ближнем Востоке.

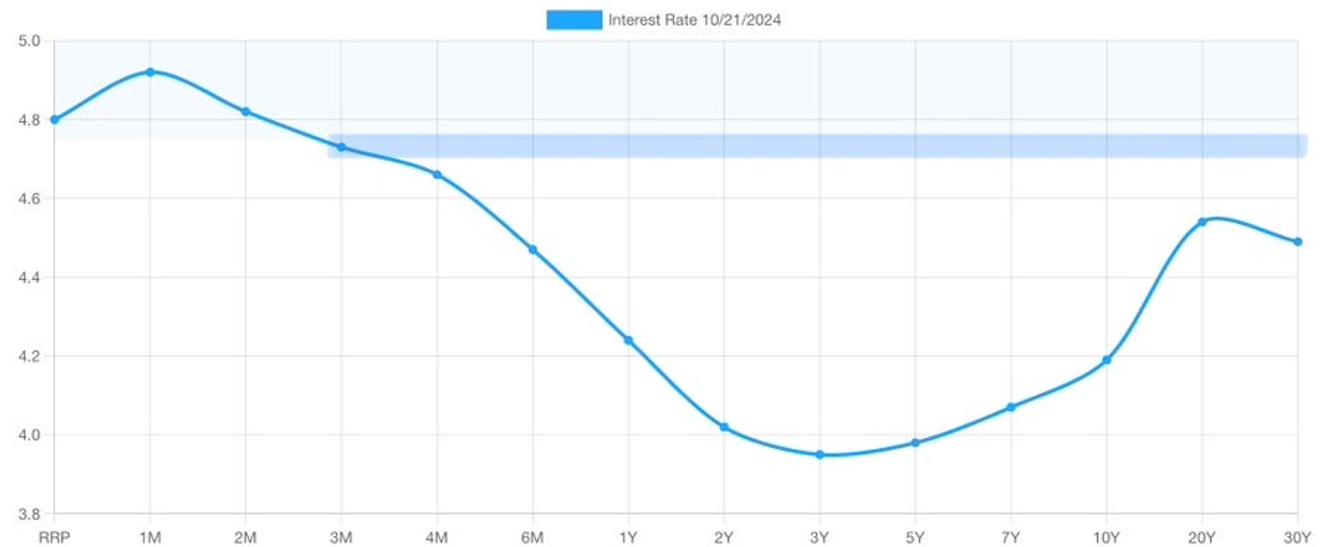

В настоящее время доходность 30-летних облигаций приближается к 4,5%, а доходность 10-летних облигаций находится на уровне около 4,2%. На каком уровне доходности 10-летних облигаций рынок начнет реагировать более резко?

Лично я предполагаю, что это произойдет, когда снова будет затронут вопрос "нормализации кривой доходности". Как и недавно, когда обсуждалась нормализация кривой доходности между 10-летними и 2-летними облигациями, актуален вопрос о кривой доходности между 10-летними и 3-месячными облигациями, а также связанный с этим вопрос о явлении "медвежьего уклона" на рынке облигаций.

Кривая доходности США

Вчера Goldman Sachs опубликовал пессимистичный прогноз на 10 лет, согласно которому доходность американского фондового рынка не превзойдет доходность рынка облигаций.

С некоторой задержкой, но подобные заявления ранее делали такие легенды Уолл-стрит, как Рэй Далио и Стэнли Друкенмиллер. Сейчас Goldman Sachs и JP Morgan повторяют эти заявления.

Я предполагаю, что, как и в случае с моими частыми заявлениями, это не что иное, как "теория о долгосрочном пике на американском фондовом рынке", выдвинутая в качестве пробного шара. Как показано на миниатюре видеоролика ниже, высказывание о том, что "рост закончился", не означает автоматического перехода к долгосрочному медвежьему рынку. Остается и вариант "бокового движения".

Комментарии0