- 미국 연준, QT 언제 어떻게 되돌릴까···"섣부른 기대 금물"

- [오피니언뉴스=이상석 기자] 미국 연방준비제도(Fed·연준)가 양적 긴축(QT) 프로그램을 곧 축소하거나 심지어 종료할 것이란 전망이 시장에서 점차 당연하게 회자하는 가운데 좀 더 신중해야 한다는 전문가 경고가 나왔다.연준의 12월 연방공개시장위원회(FOMC) 이달초 의사록이 공개되고 로리 로건 댈러스 연방준비은행 총재가 대차대조표 축소 속도를 늦추는 것에 대해 언급한 이후 시장이 연준의 QT 임무 완수 선언에 대해 진지하게 받아들이기 시작했다고 마켓워치는 24일(현지시간) 전했다.의사록에서 연준의 여러 위원은 대차대조표 축소 속도

Недавно, просматривая интернет, я увидел информацию о динамике резервов в США и задумался: может ли в ближайшее время повториться ситуация, подобная кризису SVB или кризису региональных банков начала 2023 года? Я решил кратко рассмотреть некоторые мнения на этот счет и поделиться своими мыслями.

Начну с вывода: по моему мнению, "в ближайшие несколько месяцев – вряд ли, а если и произойдет, то лишь спустя некоторое время"…

Прежде чем перейти к сути, необходимо рассмотреть так называемый LcLOR (Lowest comfortable Level Of Reserves) – "минимальный уровень резервов для обеспечения стабильности банковской системы".

Как видно из приведенной ниже статьи, речь идет о размере общих резервов (Reserves), которые, по мнению Федеральной резервной системы, необходимо поддерживать как минимум для обеспечения стабильности банковской системы США. Это не установленный теоретический уровень, а скорее "концептуальный уровень".

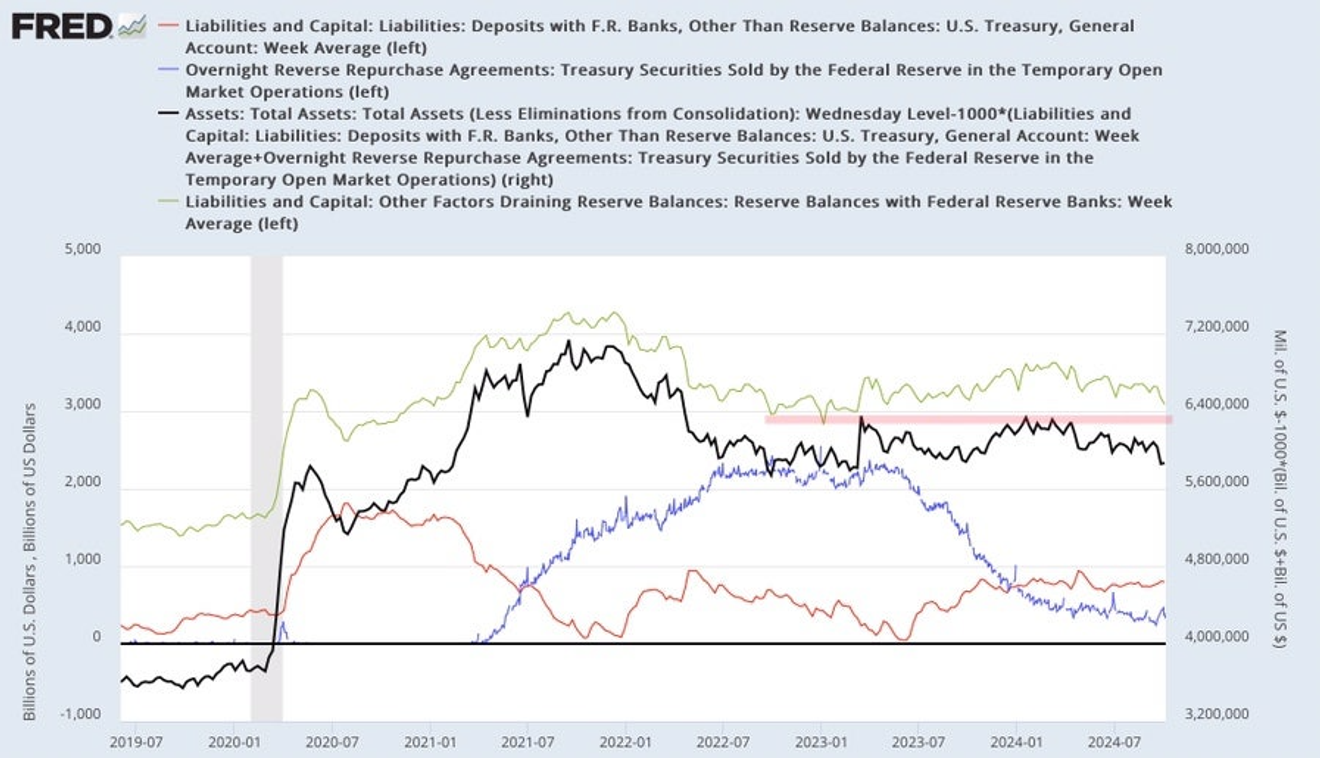

Ниже показана динамика остатков обратных репо (ON RRP) Федеральной резервной системы за последние 5 лет. Остатки обратных репо, достигавшие максимума в 2,4 трлн долларов в 2022-2023 годах, постоянно сокращались, выполняя функцию краткосрочного укрепления ликвидности на американском финансовом рынке. С середины этого года они колеблются в районе чуть менее 400 млрд долларов.

Подобно тому, как остаток средств на текущем счете обычно не опускается до нуля, если нет экстремальной ситуации, остатки обратных репо ФРС, если счета обратных репо не будут закрыты, вероятно, стабилизируются на этом уровне с незначительными колебаниями.

Другими словами, хотя остатки обратных репо еще довольно значительны, они уже почти исчерпали свою функцию по восполнению резервов в значительных объемах.

Несмотря на сокращение ежемесячных объемов, количественное ужесточение (QT) Федеральной резервной системы продолжается. Это означает, что сокращение резервов в результате количественного ужесточения происходит регулярно.

На приведенном ниже графике, иллюстрирующем динамику пассивов Федеральной резервной системы, можно увидеть динамику общих резервов банковской системы (зеленая линия). За последние несколько месяцев отток средств с обратных репо замедлился, а после периода уплаты корпоративного налога в сентябре он стал еще меньше.

Если в течение некоторого времени ситуация не изменится и государственные расходы (через остатки TGA) существенно не увеличатся, резервы могут снизиться примерно до 3 трлн долларов или даже временно опуститься ниже этого уровня.

Согласно текущим тенденциям. В начале прошлого года, после кризиса с банковскими «забегами» в региональных банках, оптимальный уровень LcLOR оценивался примерно в 3 трлн долларов. Концептуально он приблизительно соответствует 10% ВВП США. Если этот уровень будет побит, то может повториться ситуация с региональными банками прошлого года.

Таким образом, наблюдая текущую динамику резервов, можно предположить, что в ближайшие месяцы может возникнуть кризисная ситуация в банковской системе.

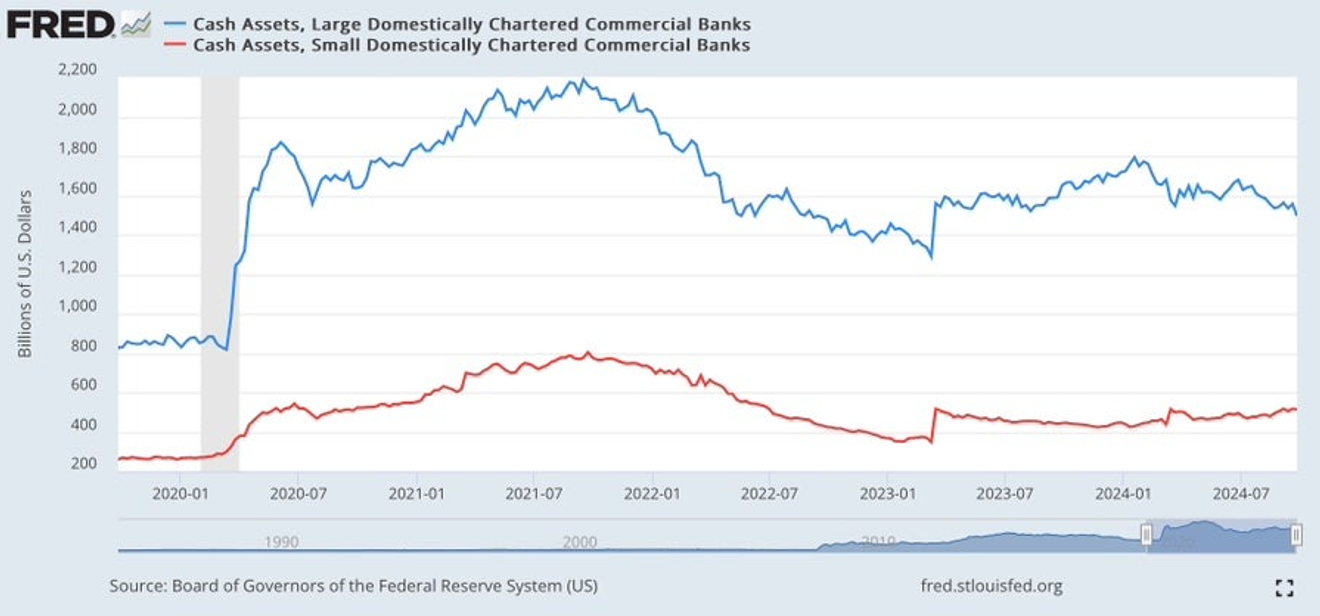

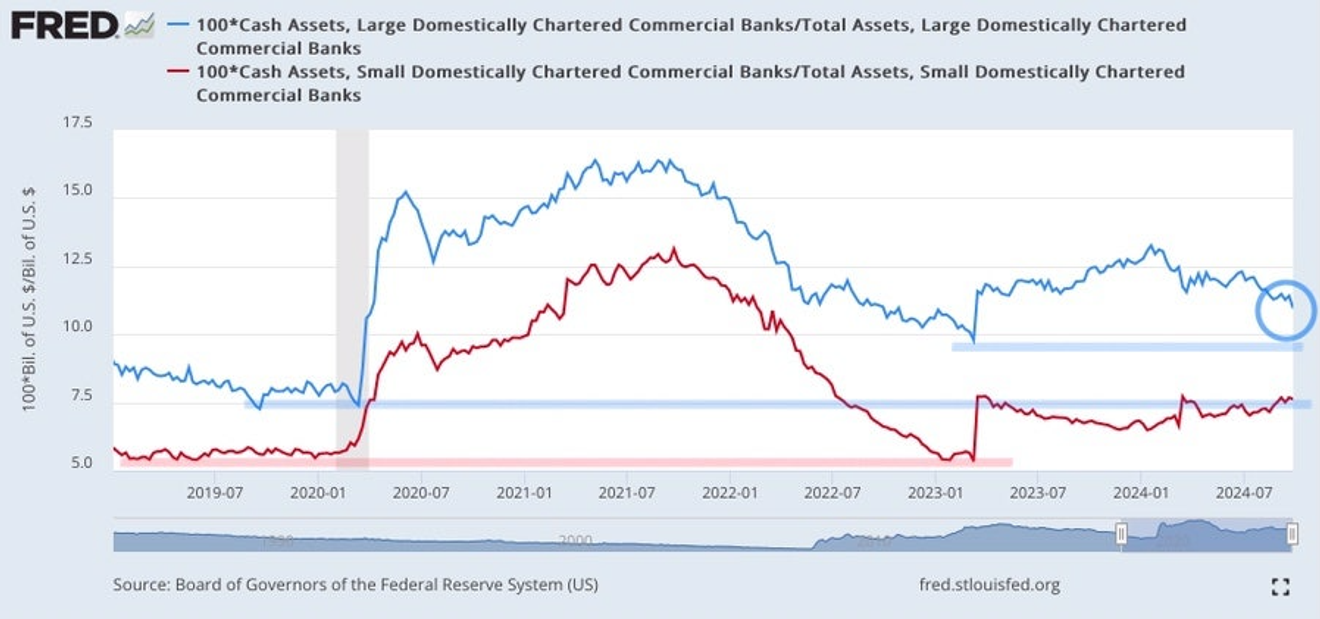

Ниже показана динамика резервов (наличных средств) для крупных и мелких банков США. Это показывает, что недавнее сокращение общих резервов в основном обусловлено влиянием крупных банков.

Если посмотреть на динамику резервов крупных банков (синяя линия), то можно увидеть, что уровень резервов в начале 2023 года (во время кризиса региональных банков) был выше, чем в 2019 году (во время кризиса репо), а сейчас он еще выше, чем тогда, хотя и несколько снизился.

Динамика для мелких банков (красная линия) аналогична. Однако, в отличие от крупных банков, за последние несколько месяцев наблюдается небольшое увеличение резервов у мелких банков.

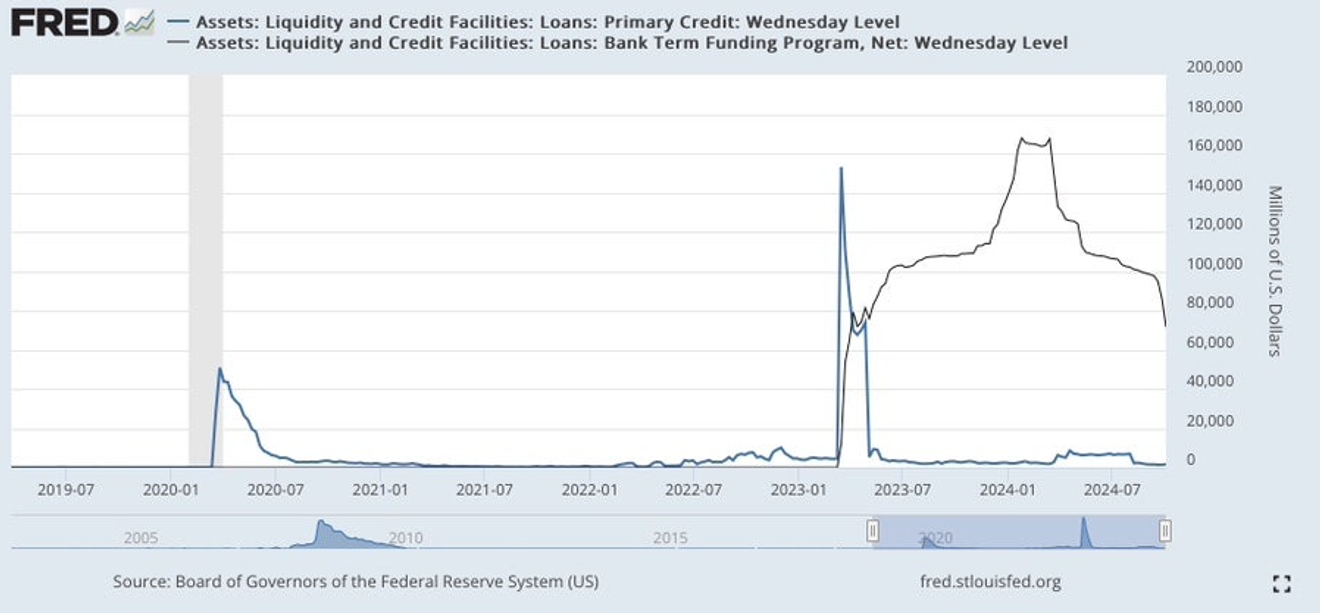

Однако значительная часть недавнего сокращения резервов в банковской системе, в основном со стороны крупных банков, скорее всего, связана не с какими-либо проблемами в самих банках, а с уменьшением внешнего заимствования, например, сокращением BTFP, как показано ниже.

Скорее всего, это не из-за каких-либо проблем, а потому что часть кредитов BTFP достигла срока погашения и погашается, или же потому что дальнейшее продление кредитов (до марта следующего года) невыгодно (в отличие от ситуации нескольких месяцев назад, когда говорилось о безрисковой сделке с прибылью благодаря кредитам BTFP), и банки просто погашают их заранее.

Если посмотреть на динамику общих резервов для банков разных размеров, то можно увидеть, что в 2019 и 2023 годах возникали проблемы в банковской системе, но объем резервов в обоих случаях был больше, возможно, из-за роста ВВП.

Поэтому я считаю, что более удобным показателем уровня резервов, указывающим на потенциальные проблемы в банковской системе, является не общая сумма, а доля резервов в общем объеме активов.

Ниже приведен график, показывающий динамику доли резервов (наличных средств) в общем объеме активов для крупных и мелких банков.

У крупных банков эта доля была выше в 2023 году, чем в 2019 году (поэтому во время кризиса региональных банков у крупных банков не было проблем), и сейчас она выше, чем во время кризиса региональных банков 2023 года.

Хотя за последние несколько месяцев резервы крупных банков несколько сократились, они пока не упали до уровня 2019 года, когда произошел кризис репо. Поэтому вероятность возникновения проблем во всей системе крупных банков кажется низкой, хотя проблемы в отдельных банках возможны.

У мелких банков эта доля (наличных средств/общий объем активов) упала до уровня 2019 года в начале 2023 года, что привело к кризису региональных банков. Это говорит о том, что если этот уровень снова упадет до уровня 2019 и 2023 годов, то вероятность повторения проблемы высока.

Сейчас у мелких банков эта доля (наличных средств/общий объем активов) после кризиса региональных банков 2023 года значительно увеличилась благодаря средствам, предоставленным ФРС через BTFP или DW (дисконтное окно) (в основном через BTFP), и остается на этом уровне, поэтому пока проблем нет.

Учитывая, что срок действия кредитов BTFP истекает в марте 2025 года, в это время может снова возникнуть кризисная ситуация в банковской системе, в основном среди мелких банков. Однако, если проблема возникнет, то, по-видимому, это будет связано не с проблемными активами, а с нереализованными убытками от государственных облигаций, и ФРС сможет снова взять ситуацию под контроль.

В краткосрочной перспективе, я не вижу серьезных проблем в американской банковской системе. Если проблемы и возникнут, то, вероятно, это произойдет около марта следующего года, когда истечет срок действия кредитов BTFP.

Однако ситуация может измениться, если появятся проблемы с нереализованными убытками от государственных облигаций и MBS, которые ФРС классифицирует как безопасные активы, или же проблемы с другими активами, такими как кредиты.

Возможно, это будут проблемы с кредитами под коммерческую недвижимость (CRE), которые могут обостриться с течением времени при сохранении высоких процентных ставок?

Если посмотреть на динамику индекса коммерческой недвижимости (CPPI), то можно увидеть, что после того, как ФРС начала снижать процентные ставки, цены упали, а затем немного выросли из-за ожиданий дальнейшего снижения ставок. Для того, чтобы коммерческая недвижимость начала расти, необходимо быстрое и постоянное снижение процентных ставок.

С другой стороны, если снижение процентных ставок замедлится или остановится, то цены могут снова упасть. Если это приведет к массовым проблемам, то может возникнуть финансовый кризис, аналогичный кризису сберегательных и кредитных кооперативов 1990 года, в основном среди мелких региональных банков. Однако для того, чтобы проблемы с коммерческой недвижимостью стали масштабными, потребуется еще некоторое время, возможно, до конца следующего года…

Учитывая эти тенденции, я считаю, что признаки риска в американской банковской системе не появятся в ближайшее время. Пока… Сейчас, по-моему, важнее следить за развитием событий в Израиле.

Сейчас важнее рассматривать не риск финансового кризиса, а "риск длительного сохранения высоких процентных ставок"…

Комментарии0