- 워런 버핏의 버크셔, 현금 보유 449조원…애플 지분 더 줄여

- 임미나 특파원 = 투자의 대가 워런 버핏(94)이 이끄는 버크셔 해서웨이(이하 버크셔)의 현금 보유액이 약 3천252억달러(약 448조9천386억원)에 달해 사상 최대를 기록했다고 블룸버그 통신과 미 경제매체 CNB

Si bien durante el fin de semana no aparecieron noticias relevantes, se comentó mucho sobre las acciones de Warren Buffett según lo informado por las publicaciones económicas estadounidenses.

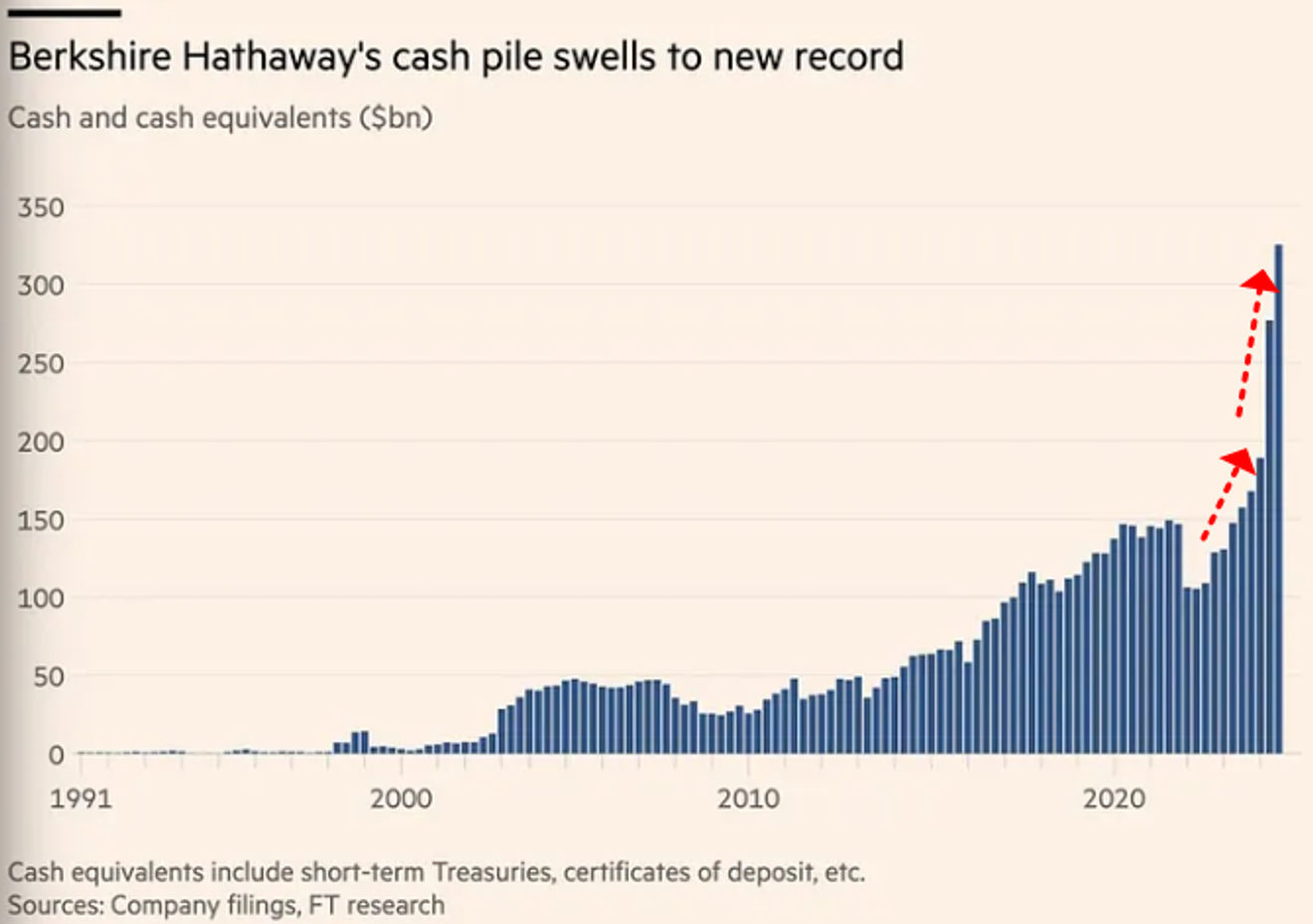

La noticia era que el efectivo y equivalentes de efectivo de Berkshire Hathaway, liderada por Buffett, alcanzaba los 325.200 millones de dólares (aproximadamente 449 billones de wones) a finales del tercer trimestre de 2024, estableciendo un nuevo récord. Además, se informó que Berkshire Hathaway había suspendido la recompra de acciones propias, algo que no ocurría desde 2018.

Sin embargo, más allá del récord de efectivo de Berkshire Hathaway o la inusual suspensión de la recompra de acciones propias, lo que debería preocuparnos es la "velocidad" a la que aumentan sus activos líquidos.

El aumento del importe en sí mismo es natural, considerando el crecimiento de Berkshire como compañía de seguros y los resultados de sus inversiones. El aumento de los activos líquidos es consecuente con el aumento del activo total.

Pero aproximadamente desde 2022, la "velocidad" a la que aumentan los activos líquidos (Cash and cash equivalents) ha aumentado considerablemente, y desde finales de 2023, este aumento se ha acelerado aún más, causando cierta inquietud entre los observadores. ¿Es esto un problema?

Algunos argumentan que simplemente se trata de un aumento anticipado de efectivo debido a cuestiones fiscales, como mencionó Buffett recientemente, y que no hay nada extraordinario en ello. Otros sugieren que Buffett está realizando ventas continuas debido a la sobrevaloración del mercado de valores estadounidense y a las malas perspectivas futuras.

Incluso algunos inversores conocidos de Wall Street se inclinan por esta última opinión, como se muestra en las noticias a continuación.

Quienes siguen mis publicaciones anteriores probablemente ya sospechan mi opinión...

Como he mencionado en varias publicaciones anteriores, creo que el largo juego de la Gran Depresión comenzó en 2022. Por lo tanto, considero que el comportamiento de Berkshire, liderado por Warren Buffett (aumento a largo plazo de la proporción de activos líquidos), es totalmente comprensible.

Recientemente, he reiterado mi opinión sobre la teoría del máximo a largo plazo del mercado de valores estadounidense, advirtiendo que una fe demasiado firme en la tendencia alcista a largo plazo del mercado estadounidense podría ser peligrosa en estos momentos.

También he señalado que aún puede pasar un tiempo antes de que comience la fase principal de la Gran Depresión (una caída prolongada del mercado de activos), y que probablemente habrá una fase previa prolongada.

En el artículo del enlace anterior, expliqué este desfase con un diagrama similar al que se muestra a continuación.

Si Buffett también está considerando esta posibilidad, entonces no es sorprendente que acumule una enorme cantidad de efectivo antes de que comience la fase principal, mediante la venta continua y gradual de acciones durante el período de desfase que he resaltado en negro en el diagrama.

Por supuesto, se trata de Berkshire Hathaway, una gran empresa con enormes activos, por lo que el período de reducción de acciones se extiende a largo plazo. Para un inversor individual que puede liquidar su posición en cuestión de días, la respuesta sería obviamente diferente.

Predigo que a principios de 2026, muchos inversores individuales se preguntarán: "Ya ha pasado lo peor, o no ha pasado nada importante, entonces, ¿por qué Berkshire sigue acumulando tanto efectivo?".

Comentarios0