- Trendek és minták: Gyakran előforduló chartminták – Konvergáló háromszög (vagy zászló, zászlórúd) minta

- A konvergáló háromszög minta és egyéb chartminta elemzésével megjósoljuk az amerikai 10 éves államkötvény hozamának és a won/dollár árfolyamnak a hosszú távú trendváltozását. Logaritmikus chart alapján, havi csúcsok, mélypontok és záróárak trendvonal elem

A részvényárfolyamok és a pénzügyi piaci mutatók áramlásában gyakran előforduló, háromszöggel kapcsolatos mintákról volt szó az előző bejegyzésben, ahol a konvergens háromszög (symmetrical triangle) mintázatot tárgyaltuk.

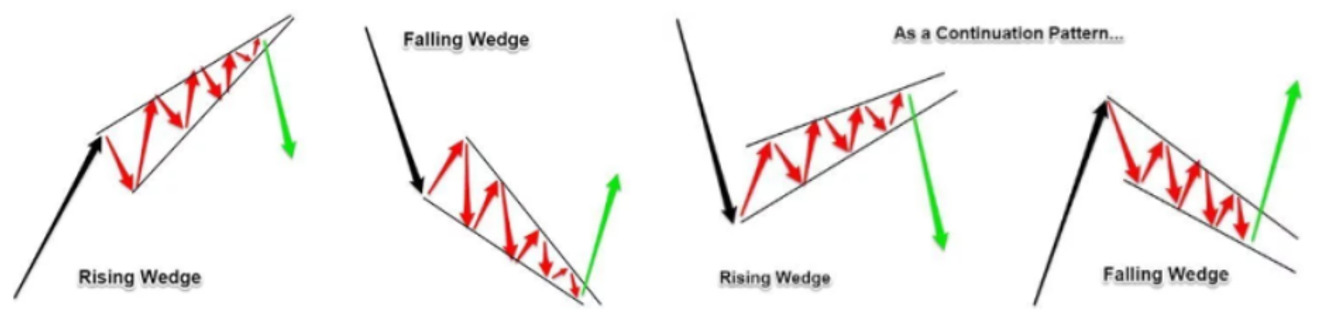

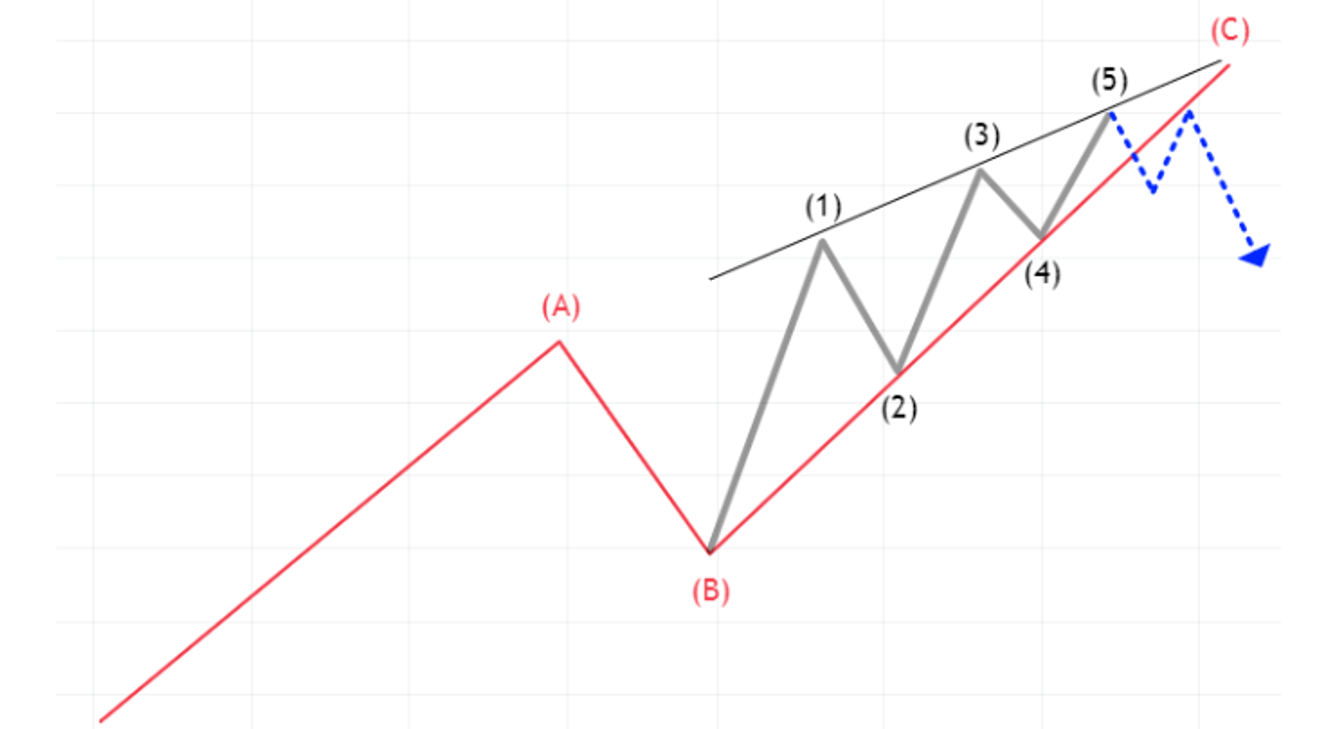

A háromszöghöz hasonlóan megjelenő másik tipikus minta az alábbi ábrákon látható "ékszerü" (wedge) minta. Angolul wedge, tudják, mint a krumpli ék… ismerős, ugye? 😉

A két trendvonal által alkotott sáv a bejárattól a kijáratig egyre szűkül, ami hasonló a konvergens háromszög mintázathoz, de a különbség az, hogy ez nem vízszintesen konvergál, hanem emelkedő vagy csökkenő irányban alakul ki.

Az ékszerü mintázatnak van emelkedő (rising wedge) és csökkenő (falling wedge) változata, és arról ismert, hogy a kialakulása után "ellentétes" irányba mozoghat.

Tehát az emelkedő ékszerü minta, ahol a kijárat szűkül, a minta befejezése után a lefelé irányuló fordulatot (medvepiac) jelezheti, míg a csökkenő ékszerü minta a befejezése után felfelé irányuló fordulatot (bika piac) jelezhet.

Az emelkedő ékszerü minta esetében a csúcsok folyamatosan emelkednek, új csúcsokat érve el, miközben a tőzsdei hírek pozitívak, és a minta befejezésekor nagy a hirtelen lefelé irányuló fordulat (bull trap) lehetősége.

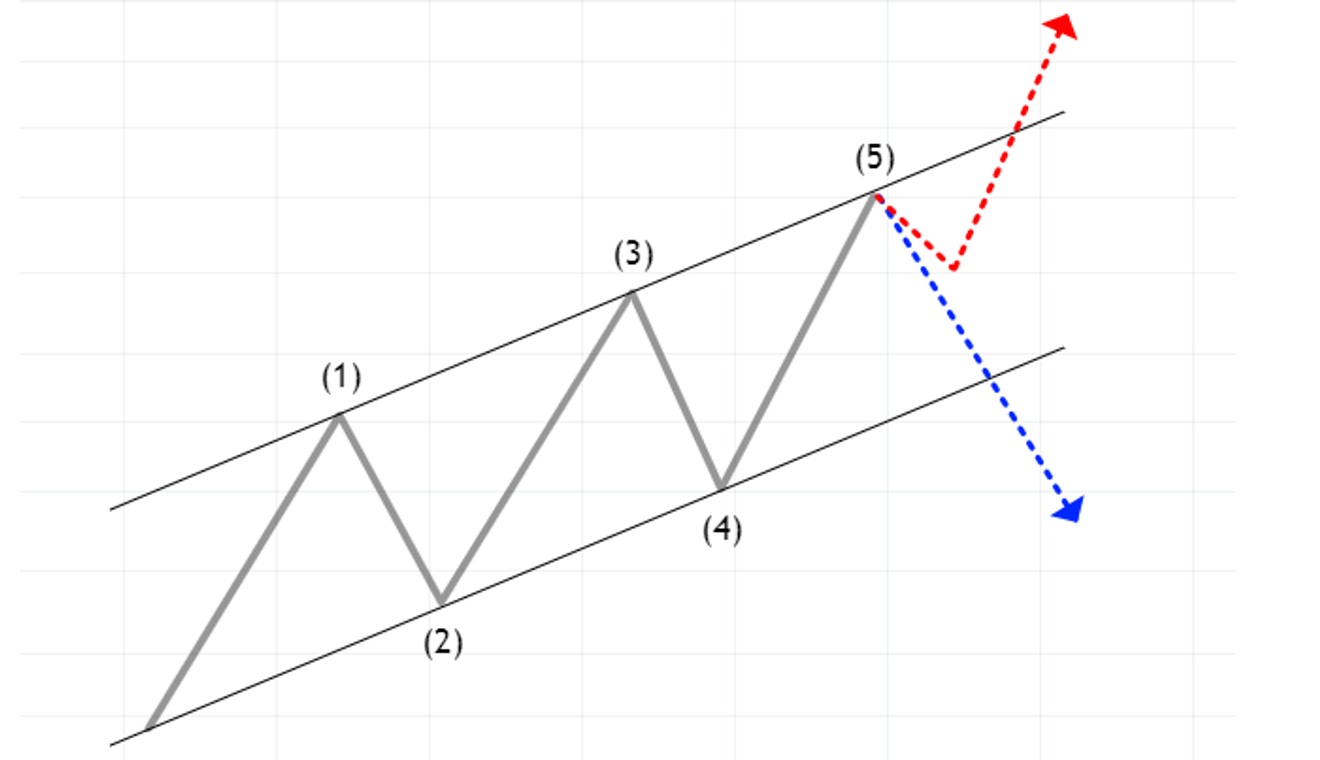

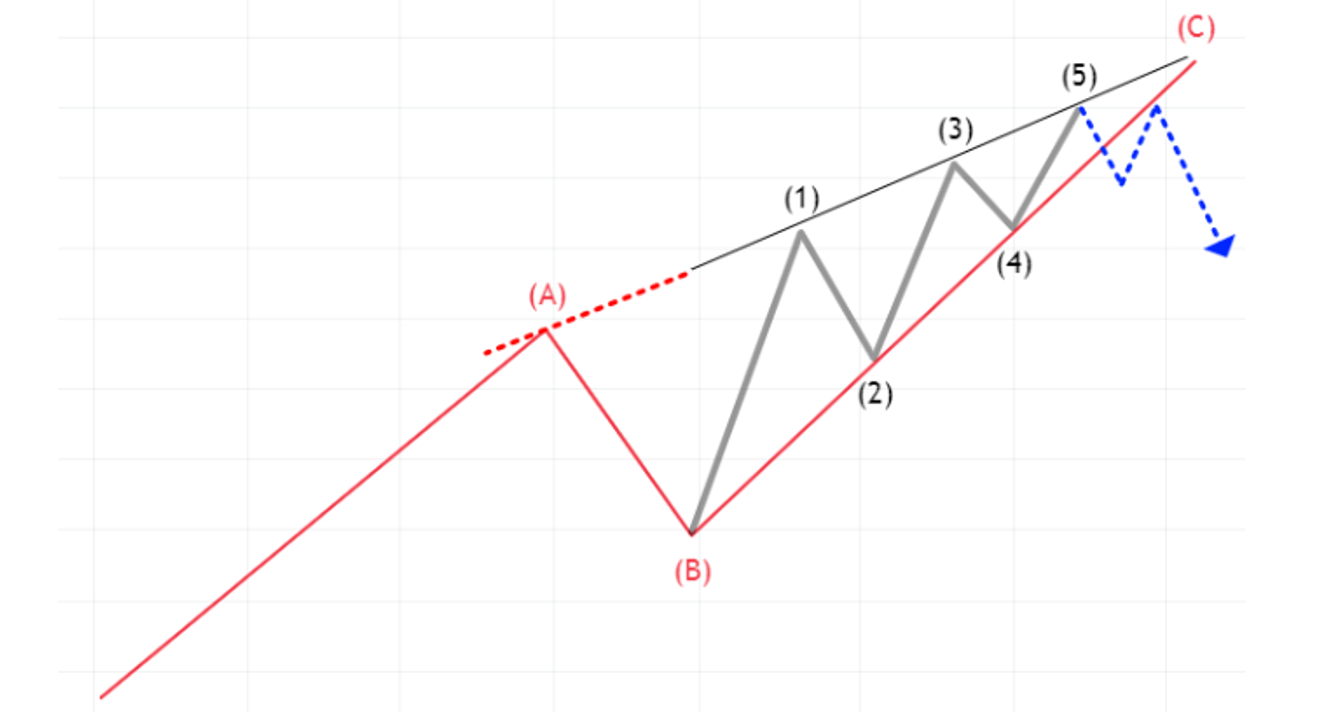

Általában a részletes alhullámokból álló emelkedő minták gyakran párhuzamos csatorna formájában jelennek meg. A rövid távú csúcsokat összekötő felső trendvonal és a rövid távú mélypontokat összekötő alsó trendvonal szinte párhuzamosan halad felfelé, és a hullám befejezésekor attól függően, hogy melyik irányba lép ki, meghatározza a későbbi irányt. Ez a minta hasonló az ékszerü mintához, és nagyobb valószínűséggel fordul meg az eredeti irányhoz képest. Ennek ellenére a minta befejezése utáni irány tekintetében az ékszerü mintánál rugalmasabb.

Párhuzamos csatorna minta

De ha ez a párhuzamos csatorna a jellemző, akkor képzeljük el, hogy a fő piaci szereplők egy része úgy véli, hogy a piac vagy a részvényárfolyam romlani fog, és a (3) vagy (5) pontban, mielőtt elérik a várt párhuzamos trendvonalat, eladják a pozícióikat.

Ebben az esetben az eladási nyomás intenzitásától függően a párhuzamos csatornában a (3) és (5) pont rövid távú csúcsai alacsonyabbak lehetnek, mint a várt párhuzamos csatorna pontjai. Mint az alábbi ábrán látható.

Így a párhuzamos csatorna egyre inkább hasonlít az emelkedő ékszerü mintára, és úgy gondolom, hogy ennek az oka a keresleti és kínálati viszonyokban rejlik. Ezért az emelkedő ékszerü minta az egyik tipikus minta, amely a későbbi lefelé irányuló fordulatot jelzi. Természetesen a csökkenő ékszerü minta az ellenkező okból az ellenkező irányba mutat.

Párhuzamos csatorna --> Növekvő ék minta

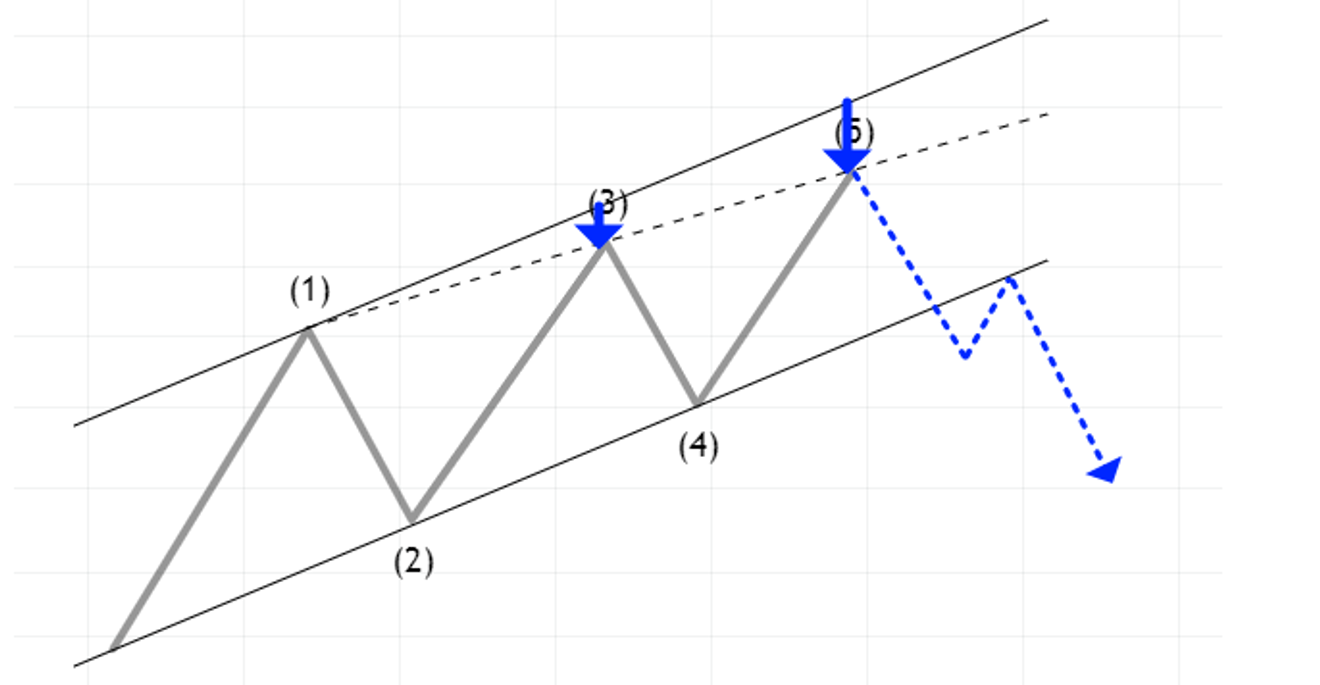

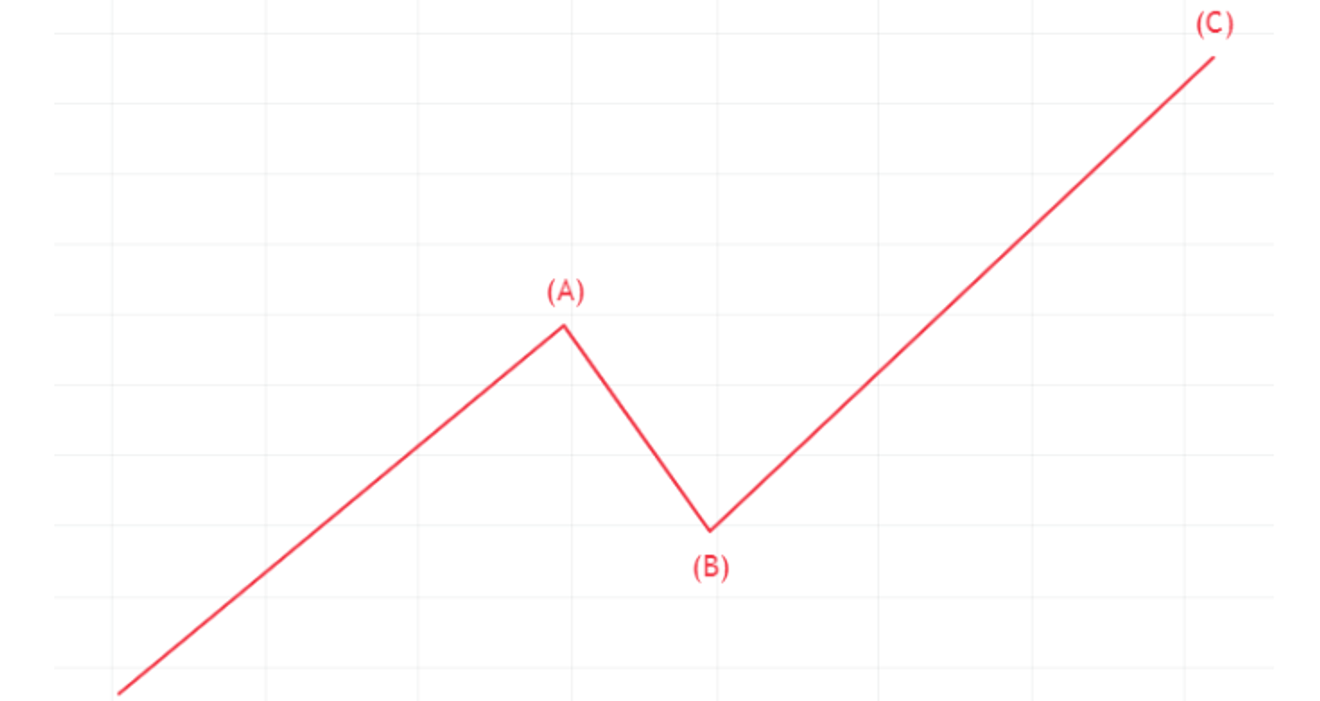

Az Elliott hullámelmélet szerinti a-b-c hullámforma, függetlenül attól, hogy felfelé vagy lefelé irányul, átmeneti korrekciót jelent. Ha a lefelé irányuló mozgás a fő irányú hullám (impulsive wave), akkor a felfelé irányuló technikai korrekciót is technikai korrekciónak nevezzük.

Ha a piac iránya már megváltozott, vagy a felfelé/lefelé irányultság még nem tisztázódott, akkor az alábbiakban látható módon gyakran megjelenik egy felfelé irányuló a-b-c hullámforma.

És ebben az a-b-c hullámformában a részletes vizsgálat során gyakran látható, hogy a c hullám további, jól látható alhullámokra oszlik, és elnyúlik.

Ebben a c hullámban gyakran látható, hogy az alábbi ábrán látható módon ékszerü formában jelenik meg. És néha hasonló párhuzamos csatorna mintázatú alhullámokként is megjelenik.

Az emelkedő ékszerü minta megjelenésekor a minta magában rejlő lefelé irányuló tendenciát, valamint azt a tényt, hogy gyakran a c hullám helyén jelenik meg az a-b-c korrekciós hullámban, figyelembe véve a jövőbeli irányváltás valószínűsége nagyon magas.

És az alábbi ábrán látható módon az (1) - (5) pontokat összekötő egyenes és az (A) pont nem feltétlenül kell, hogy találkozzon, de gyakran látható, hogy találkoznak.

Az ékszerü mintázat nem feltétlenül 5 alhullámból áll, hanem kevesebb, 3-ból, vagy több, 7-ből is állhat, ezért nyugodtan és türelmesen kell megfigyelni.

Az a-b-c felfelé irányuló korrekciós hullámban, ahol a c hullám több alhullámból áll, példa a korábban bemutatott japán Nikkei index hosszú távú havi gyertyadiagrammja. Az alábbi diagramon a hátsó rész inkább párhuzamos csatorna mintázatnak tűnik, mint ékszerü minta. Még párhuzamos csatorna esetén is, ebben az esetben az emelkedő ékszerü mintához hasonlóan nagyobb a lefelé irányuló fordulat valószínűsége.

Az alábbiakban a dollár index (DXY) több évtizedes hosszú távú alakulását mutatjuk be havi gyertyadiagramm és havi záróárfolyam diagramm segítségével. Mivel a dollár index elsősorban az euróval szembeni dollár relatív értékét mutatja, a forint/dollár árfolyamhoz képest kisebb a volatilitása, ezért a gyertyadiagramm és a vonaldiagram között nincs nagy különbség.

Dollár index: havi gyertyadiagramm / havi záróárfolyam grafikon (logaritmikus skála)

Első ránézésre a diagram nem túl izgalmas. De ha hozzáadunk néhány trendvonalat, akkor a kép megváltozhat.

Az alábbi ábrán a jobb oldali havi záróárfolyam diagrammhoz egyszerű trendvonalakat adtunk hozzá. A diagram megjelenése megváltozott. A nagy minta alapján a 2010-es évek közepén is sokan azt feltételezték, hogy a felső trendvonal felett fog áttörni.

Mivel a dollár index elsősorban az euróval szembeni dollár értékét tükrözi, ezért a korábbi bejegyzésben bemutatott, konvergens háromszöget mutató forint/dollár árfolyam lefelé irányuló mozgása nem tűnik valószínűnek.

Valószínűleg ebbe az irányba tart, és a tűz már ég, és egyre erősebben ég. A legfontosabb kérdés azonban az, hogy mennyi ideig fog még égni a tűz, néhány hónapig, vagy 1-2 évig.

Hozzászólások0